今日は株式投資の手法のひとつ「高配当株投資」について、基礎的な内容を綴っていきます。

株式投資やFXにおいて、『どうしても損切りが苦手だ。塩漬け万歳。』という方も少なくないと思います。

そういった方には損切りをしない、配当金を重視した高配当投資をお勧めします。

なぜなら配当金を毎年受け取り続ければ、株価が上下動している間も配当金を受けとり続け、投資元本を回収することも可能となるからです

高配当株投資の基本とかんたんな分析方法

「配当利回り」

配当金は企業が業績に応じて株主に対して「分け前」として支払うものです

したがって業績がよければ配当金もより多く受け取れるというのが原則です

ただ企業によっては 配当金ではなく株価を上げるという形で株主に還元する企業もあれば 利益を配当金という形で株主に還元せず 財務体質強化のために内部留保したり 将来のさらなる成長のための投資に使うことを優先している場合もあります

そこで活用したいのが 配当利回り という指標です

配当利回り(%) = 1株当たり配当金 ÷ 株価 × 100

例えば

株価1,000円で 1株当たりにもらえる配当金が50円の銘柄の配当利回りは

50円÷1,000円×100=5%となります

配当金を重視した銘柄選びでは 配当利回りが高いほど投資対象として都合がいいです

なぜなら 配当利回りが高いほど 投資元本を配当金で回収するために必要な期間が短く済むからです

配当金の金額が今後も変わらないと仮定した場合

投資元本の回収期間は 配当利回りが

- 1%なら100年

- 2%なら50年

- 4%なら25年

- 5%なら20年

で回収できることになります

※計算を簡素化するために 税金の影響は排除しています

欲を言えば 配当金が毎年でなくてもいいので増額してくれたら 元本回収期間はさらに短くなります

逆を言えば 配当金が減額されれば 原本回収期間は当然長くなります

配当利回り だけにとらわれるな

配当金の金額がずっと変わらない企業は少数派です

また 単純に配当利回りが高いかどうかという観点から銘柄選びをするのは非常に危険です

どういう事かというと まずは計算式を思い出してください

配当利回り(%) = 1株当たり配当金 ÷ 株価 × 100

配当利回りが高くなる条件は 2パターンあります

①計算式の分子である 1株当たりの配当金 が多い

これについては 特別配当や記念配当のせいで配当利回りが

一時的に高くなっていないか 確認が必要です

②計算式の分母である 株価が下がっている

これには特に注意が必要です

なぜなら株価が下がっているのにはそれなりの理由があるからです

理由は簡単ですよね その多くは業績が悪いから株価が下がっています

業績悪化が続けば 分子である1株当たりの配当金も減額されるでしょう

業績の悪いとわかっている企業にあなたは資金を預けたいですか?

では 配当利回り以外にどこに着目すればいいのかというと

業績や配当金の推移もチェック

まずは①過去10年間の1株当たり配当金の推移が 増加傾向ないしは横ばいであれば合格です

配当金が安定している企業であれば 配当利回りの数値に信頼度がアップするからです

次に②過去10年間の業績の推移もみていきます

なぜなら 配当金が増加傾向ないし横ばいであっても 業績が不安定であったり 赤字になったりしている場合は 減配や無配当の可能性に注意が必要になってくるからです

配当金は利益の中から支払われるものです

でも企業によっては配当金を支払うだけの利益があがっていなくても 配当金を維持するために過去の利益の蓄積(内部留保)を取り崩して配当金を支払っているケースも珍しくありません

配当金を維持してくれる姿勢は投資家・株主としてはうれしいのですが こういうことは長く続くはずもないので 業績の低迷が長く続けばやがては配当金は減らされたり無配にされていきます

以上のことから

- 過去10年間の配当金が増加傾向ないしは安定

- 1株当たりの利益の金額が安定

このふたつの項目をチェックすることが最も基本的な高配当銘柄の選び方となります

配当金の推移の調べ方

配当金を調べたいとき 各証券会社で銘柄情報を調べれば書いてあるのですぐに確認できますが 配当金の推移まで記載したある証券会社は少ないです

そこで 配当金の推移を調べたい場合に私が使っているサイトを紹介します

IR BANK さんです

IR BANK では様々な情報の推移がまとめられており 銘柄選定するときにかなり重宝しています

このIR BANKを使った具体的な配当金の推移の調べ方を書いていきます

①まず証券コード または社名を入力してください

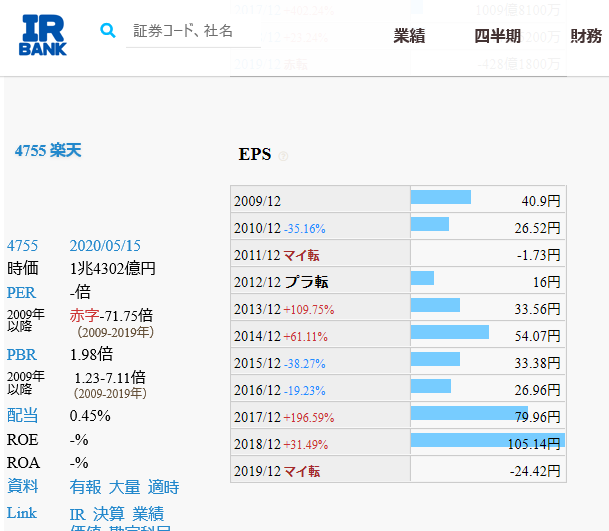

例として 楽天 を試しに見ていきましょう

②楽天 を選択する

③決算 を選択する

④これで 企業の業績一覧とその推移を確認することができます

配当金の推移は 半分くらいスクロールしてもらえると確認できます

5年間も増配されていないことが わかりました

つぎに 1株当たり利益 つまりEPS(Earnings Per Share)の推移をみていきます

EPS(1株当たりの利益)の推移は不安定ですね

そのためか 2017-2018にEPSは大きく増えているのに増配されていないことがわかりました

このように IR BANK を使って業績・配当金の推移をみることは 企業の財務性などを容易に確認することができるために非常に便利です

まとめ

幸いなことに今の日本の株式市場では配当利回りが3~4%台といった比較的高水準な優良企業が複数存在しており 高配当株投資を始めるには適した時期と考え その基本的な銘柄分析の方法を綴りました

損切りの苦手な投資家には

- 配当利回りが高いうちに優良企業の株を仕込んでおき

- 保有を続けて毎年の配当金を楽しみに待つ

こんなゆったりとした投資スタイルもいいものですよ

FXで失敗した私は こちらの高配当株投資に切り替えることで 株価の上下に心を振り回されないゆったりとした日々を過ごしております