私は40代初旬から資産運用を始めて、約2.5年が経過したわけですが、

おかげさまでコロナショックという大きな暴落を経験することができましたし、それを乗り越えることもできました。

そんな40代から始めた資産運用について、今日はそのポートフォリオを紹介していこうと思います。

ちなみにサラリーマンである私の年収は、全国の平均年収である553万2729円(男性:621万6696円 女性:417万888円、2018年厚労省調べ)と同程度です。

よって同年代のサラリーマンの方には、私がどのようなポートフォリオなのか気になるのではないかと思い記事にしたので、参考になればうれしいです。

つみたてNISA:個別株投資

資産運用で最初に取り組んだのは、楽ラップというロボアドバイザーによる投資でしたが、すでに解約してあるので、こちらのグラフには反映されていません。

ロボアドのつぎに始めた資産運用は、つみたてNISAでインデックス投資を始めました。投資額は毎月満額のフルベットです。

さらには日本の個別株投資や、米国株やETFで高配当株投資なんかも始めました。

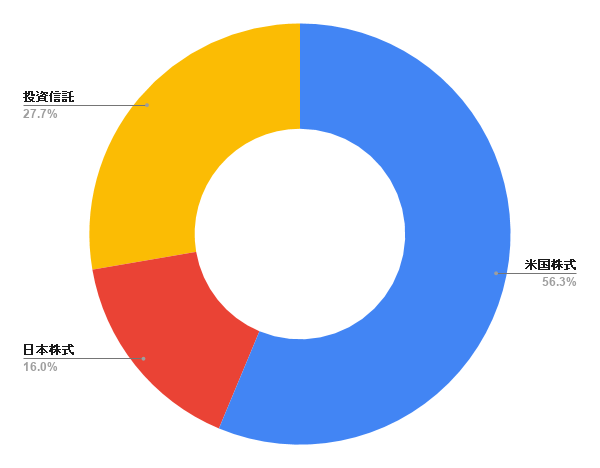

一時は、投資信託:日本株式:米国株式の比率が、ちょうど1:1:2な時期もありましたが、コロナショック時に米国の個別株を買いあさったことや、日本株の購入が滞っているために、現在の比率が上図の形になっています。

しばらくは、米国株中心の投資になると思います。

本来なら、米国という一つのカゴに資金を集中させるべきではないのでしょうが、いまはそれを承知で資金を流していきます。

投資信託のなかみ

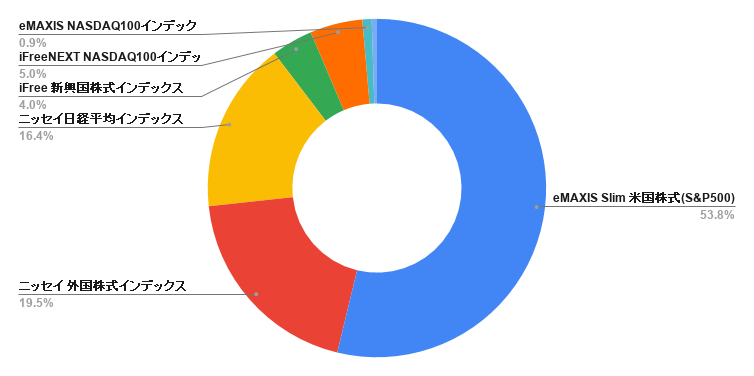

投資信託の90%以上をつみたてNISAで運用しています。

現在、つみたてNISAでつみたてを継続しているのは、『eMAXIS Slim 米国株式(S&P500)』のみです!

資産運用を始めた当初は、これらのファンド以外にも、バランスファンドもつみたてていましたが、節税効果を最大化できないなどの理由でやめました。

また、その他の3つのファンドも、管理費用が高かったり、パフォーマンスが低いなどを理由に、現在つみたてていません。

つぎに、特定口座でも投資信託に投資をしています。

投資信託をつかって米国のNASDAQに投資をしたくなったので、特定口座で運用しています。

そして、最近になってつみたてるファンドを、

『iFreeNEXT NASDAQ100インデックス』から『eMAXIS NASDAQ100インデックス』へと、変更しました。

これは管理費用を安いほうのファンドに切り替えただけです。

またJ-REITへの投資は、コロナショックの前に試しに買ったもので、現在含み損を抱えた状態なため放置しています。

ちなみに今後、投資信託をつかったJ-REITへの投資は考えていなくて、もしもJ-REITに投資をしたくなったらETFを買うと思います。

具体的なETFの種類については、下記の記事にまとめています。

米国株式のなかみ

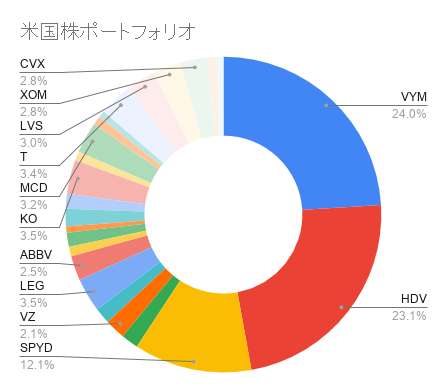

米国株式のポートフォリオですが、こちら基本的に高配当銘柄となっています。

主軸は私の大好きなETFのなかから、VYM、HDV、SPYDと王道の3種盛りで全体の6割をカバーしています。

コロナショック前までは、ETFの比率をそれぞれ1:1:1の割合で保有していたのですが、SPYDについてコロナショック時の減配が著しかったために、いまではその保有率をさげています。

結果、米国株ETFの保有比率はVYM:HDV:SPYD=2:2:1で実践していくことにしました。

つぎに個別株についてですが、そのほとんどはコロナショック時の暴落中に、落ちていくナイフ(銘柄)をちょっとずつつまみ食いしたものが大半です。

それに個別株へ投資するための種銭は、基本的には配当金からと決めているので、その比率は下がっていくと思います。

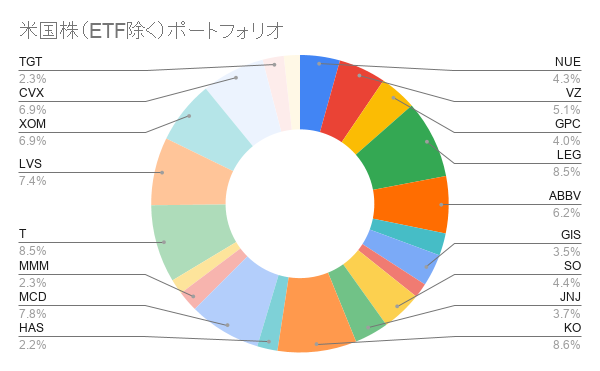

ちなみに、ETFを除いた米国株ポートフォリオはこちらです。

保有率の多さ順に並べていないので見にくいと思います。すみません。

TGT、NUEについては、高配当株という位置づけで買ったにもかかわらず、その評価損益率が+90%を超えていて倍バーガーになろうとしています。

逆に、AT&T、VZ、XOMは含み損の状態ですが、その損益額は微々たるものなので気にしていません。

あと保有率高めのLVSですが、コロナ禍の影響で配当金を出さない、つまり無配宣言をしたので、売却しようと思っています。

こうしてみると私の保有している個別株はセクターが偏っていますね。

でも先ほど言ったように、米国株全体で見たときの比率が下がる予定ですので、あまり気にしていません。

まとめ

今回は私が40代から始めた資産運用のポートフォリオを紹介しました。

つみたてNISAは毎月満額投資していますが、全体でみたとき28%の保有率でした。

今後も毎月満額でつみたてできるように本業に精を出します。

日本株式の保有率は16%と低く、攻めあぐねています。

円でもらえる配当金を増やしたいと思う一方で、米国高配当ETFが優秀すぎて、どうしてもそちらに資金を流したくなっちゃうんですよね~。

米国株式の保有率は全体的にみると約56%で、その中身の60%は高配当ETFでした。

残りの40%が個別株に投資をしていますが、米国株式への基本的な投資プランは、高配当ETFへ資金を流すことなので個別株の保有率は下がると思います。

私の年収は年齢相当ですし、子供二人とこれまた平均的です。

こんな平均マンでも投資はできるので、『年齢が40代だから!』という理由で資産運用を始めないのはもったいないと思います。

私の場合あと5~10年経過した時、子供への養育資金が最大化しそうなので、それまでの5~10年はできるだけ投資をして、資産の最大化を狙おうと考えています。