前回の記事で、2020年11月にもっとも月間パフォーマンスのよかったセクターはエネルギーセクターだったことを記事にしました。

今日は、そのパフォーマンスの良かったエネルギーセクターの中から、高配当銘柄であってなおかつ、増配年数の長い【エンブリッジ】(以下ENB)を紹介したいと思います。

ENBは、4つの事業セグメントで構成され、そのなかに再生可能エネルギーに関する事業が含まれていることからも、今後の見通しは明るいと考えます。

- 株価 $33.38

- 配当利回り 7.39%

- 配当性向 111%

- 増配年数 25年

長い増配年数から、配当貴族銘柄と言いたいところですが、同社はカナダ株ですので、S&P500種指数の構成銘柄ではないため、正式な配当貴族銘柄とは言えないらしいです。

最近、個別株を買いたくて物色しています。

配当貴族銘柄への安心感は、絶大ですがもう少し詳しくみてみましょう。

今回の記事は、エネルギーセクターの中から個別株を探している方や、海外の個別株で高配当株投資をしている方に参考になる内容だと思うので、最後まで読んでもらえると嬉しいです。

企業情報

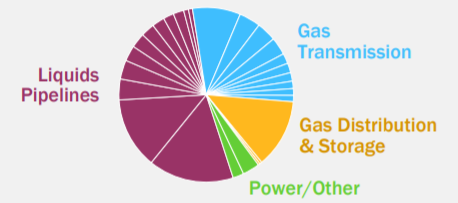

同社の事業は、4つの事業セグメントで構成されています。

- 液体パイプライン事業は、各種のグレードの原油及びその他の液体炭化水素を輸送するパイプラインと関連するターミナルで構成

- ガス伝送とミドストリーム事業は、天然ガスパイプラインと、米国のガス・トランスミッション、カナダのガス・トランスミッション及びミドストリームを含む収集及び処理施設への投資で構成

- ガス分配事業は、天然ガスユーティリティ事業

- グリーン電力と送電事業は、再生可能エネルギー資産と送電設備への投資で構成

もっとわかりやすく、ざっくり言うと

- 液体パイプライン

- ガス輸送

- ガスの分配と貯蔵

- 再生可能エネルギー

以上の4つの事業セグメントで、同社の事業は構成されています。

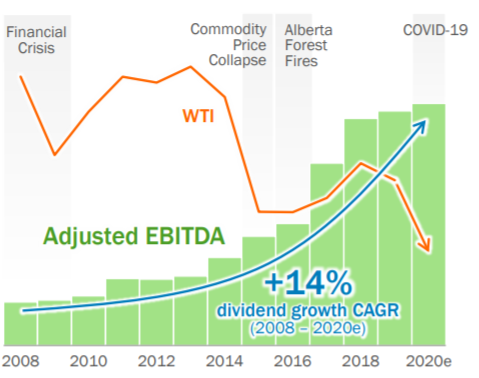

上図は、2008年からのEBITDAと年平均配当成長率の推移を表しています。

EBITDAから収益性を、年平均配当成長率からは財務性を計ることができるわけですが、WTI(原油先物価格)の下落やさまざな金融ショックの影響は少なく、EBITDAと年平均配当成長率はそれぞれ成長を続けています。

こちらの図は、様々な格付け機関からの評価を載せたものですが、各機関から財務性が『安定(stable)』しているとお墨付きをもらっていることがわかります。

収益性、財務性ともに問題なしのようです。

株主還元

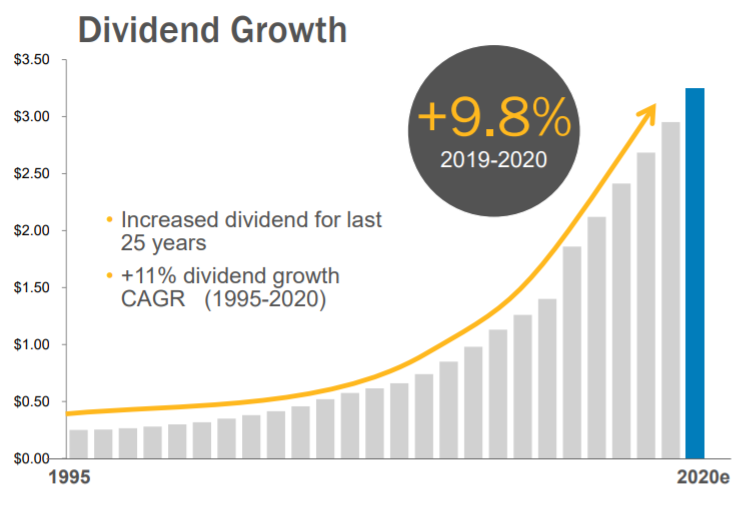

上図は配当金の推移です。

先ほども言いましたが、同社は25年間連続増配中の実質的には配当貴族銘柄であり、増配をはじめた1995年から毎年約+11%も増配し続けています。

また、直近の2019年から2020年の増配率は+9.8%と、平均を下回っていますがそれでも十分な増配率だと言えます。

なぜなら、サラリーマンの給料は+2%も上がれば十分なほうだからです。

増配率を計算すると、r>gの法則を痛感します。

あと同社は25年間連続増配中なだけではなく、65年にわたり配当金の支払いを続けていることからも、株主還元への意識が高いと言えるでしょう。

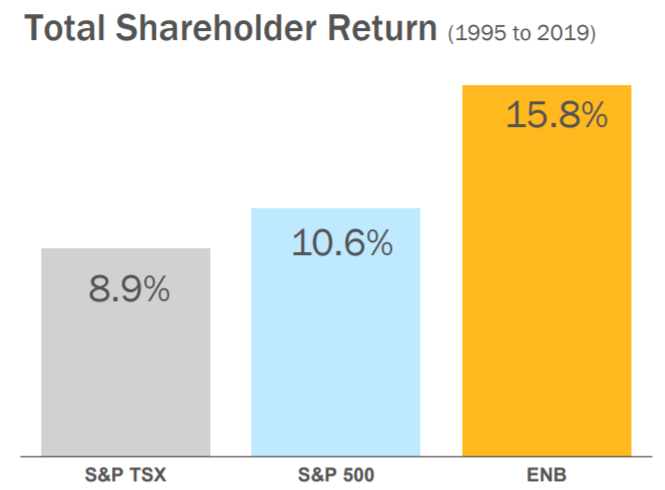

上図では、同社の総株主還元(Total Shareholder Return)が、S&P500種指数のそれよりもアウトパフォームしていることがわかります。

投資対象として魅力に溢れているようにみます。

チャート

2016年から、50週および200週移動平均線がデッドクロスの関係にあり、移動平均線の向きも下を向いていることから、弱気相場が続いています。

株価が上がろうとしても、200週移動平均線の圧力に抑えられて、2016年のピークから最大-50%も暴落していますが、いまはピークから-27%下落した位置にいます。

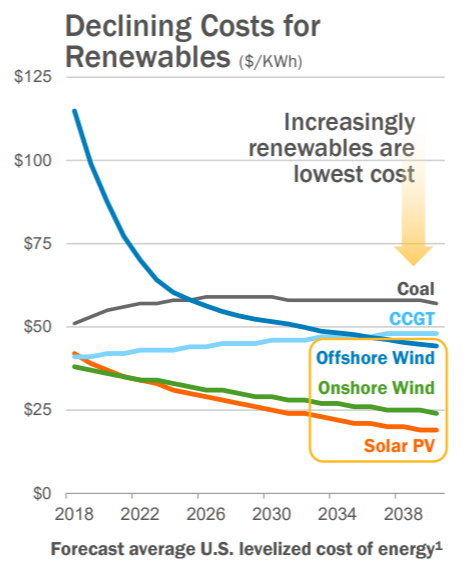

これは、欧州などで洋上風力発電施設を複数建設するなど、再生可能エネルギーへ移行するための投資資金が足枷となっているためと考えられます。

2016年に投資CFが膨らみ、現金同等物が大きく目減りしました。その後も拡大した営業CFの分だけ大きな投資資金を投じているために、現金同等物が思うように増えていません。

これらのことが懸念されて、株価に弱気相場が続いていると考えています。

まとめ

2020年11月にもっとも月間のパフォーマンスのよかったエネルギーセクターの中から【エンブリッジ:ENB】を紹介しました。

同社は1.液体パイプライン 2.ガス輸送 3.ガスの分配と貯蔵 4.再生可能エネルギー の4つのセグメント事業で構成されています。

2008年以降、EBITDAと年平均配当成長率は右肩上がりに成長を続けています。

また、財務性についても格付け機関から安定していると評価を受けていることから、同社の収益性および財務性に問題がないと言えるでしょう。

その証拠に、25年連続して投資家への配当金を増配していますし、その増配率は毎年+10%と大きく増配し続けています。

しかし、2016年以降、欧州などで洋上風力発電施設を複数建設するなど、再生可能エネルギーへ移行するために大きな投資資金を投じすぎていることが嫌気されて、株価は弱気相場が続いています。

株価が下落したことで、配当性向が100%を超えてましたので、増配の停止や減配されることが危惧されるわけが、私は減配リスクは少ないと考えています。

なぜなら、投資している再生可能エネルギー設備は、他のエネルギー設備よりもコストが低いからです。

どういう事かというと、今後再生可能エネルギー設備が増えれば増えるほど、低コストでエネルギーの供給ができるわけですから収益増が見込めるということです。

株価が弱気相場中であったり、配当性向も100%を超えていることなどを、不安に感じるでしょうが、投資期なので仕方がありません。

今は、連続増配・高配当株の仕込み期と考えて、【エンブリッジ:ENB】に投資するのは、悲観で買うを実践するにはちょうど良い時期だと考えています。