プロフィールにもあるとおり、私が資産運用を始めたのは2018年下旬からですから、かれこれ約2年経過しました。

最初はロボアドから始まり、投資信託、個別株、米国株、今では暗号資産(仮想通貨)まで、情報収集するようになりました。

前置きは短くして、

私が現在利用している資産運用の種類は以下になります。

- 投資信託

- 高配当株投資(日米株式)

- CFD

- 暗号資産

投資信託のほとんどはつみたてNISAで運用しており、学資保険目的に運用しております。

そして、高配当株投資は、個人年金をつくる目的で運用しています。

次にCFDでは、上記の投資戦略同様に長期での運用を考えていますが、コロナショックでのヤケドがひどいために、ショック以降追加投資はしておりません。

最後に暗号資産を入れましたが、実は暗号資産にはまだポケットマネーを投入したことがなく、すべて株主優待で頂いたものだけを運用している状況です。

今回の記事では、私と同じような40代のサラリーマンでも、投資を始めることは難しくない!ことを証明していきたいと思います。

投資信託

投資信託は2018年11月からはじめており、そのほとんどをつみたてNISAで運用しています。

投資信託を始めた当初は、米国および日本、新興国のインデックス・あるいはバランスファンドも買っていましたが、2020年2月から米国のS&P500に連動したファンド1本にしぼって投資をしています。

その理由や具体的なファンドについては下記に記事にしております。

ちなみにバランスファンドに至っては売却もしました。

あと2020年10月から、特定口座内でiFreeNEXT NASDAQ100インデックスへの投資を追加しました。

追加した理由は二つです。

- 浮気心(NASADAQのほうがS&P500よりもコロナショックからの回復が早かった)

- ポイントがもらえる投信積立のクレジット決済額の枠が空いていた

運用実績

+¥135,089(+18.35%)も増えています!

2019年の米中貿易摩擦の荒波を乗り越え、2020年はコロナショックの滑落を経験しながらも、プラスでの評価損益額となりました。

2020年前半の段階では、+2.3%しか増えていなかったですから、下半期からのバブル感がはんぱないですね。

あとドルコスト平均法の効果が活きている証拠だとも思っています

高配当株投資

日本株運用実績

高配当株投資として米国だけではなく、日本株も買っています。

初めて買ったのが2019年6月で、投資信託を始めて7、8カ月が過ぎたあたりでした。

しかし厳密にいいますと、一部子供のための株主優待品目的に買っている銘柄や、銘柄分析をろくに知らない段階で配当利回りだけをみて購入した銘柄も混じっています。

このように、ちょっとふざけた日本の高配当株投資のこれまでの運用実績は

ここに、これまでにもらった配当金をくわえると

+11,685 + 17,955 = ¥29,640 となり +4.87% という結果になりました。

2020年前半のときは-3.1%でしたから、プラ転してくれただけOKです。

高配当株投資において、株価はあまり重要ではないけど、マイナスでいるよりかは気が楽です。

私の買った銘柄については、幸い大きな減配または無配となった銘柄はありませんでしたので、いまのところ少し楽観してみています。

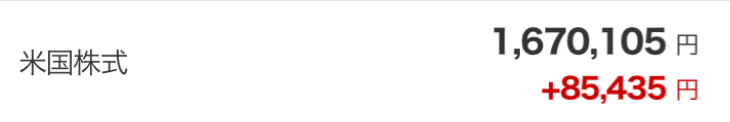

米国株運用実績

高配当株投資として米国株も買っています。

日本にはおすすめできるような高配当ETFがないために 日本の高配当株投資は個別株を買っていますが、米国には経費率が格安であったりと、優れて高配当ETFがあるので、そちらを買い付けることで高配当株投資を実践しています。

よって米国高配当ETFを買う!これが今の基本戦略です。

具体的にはVYMとHDVを愚直に毎月積立のように買い足していくというものです。

ただ、勉強のためにいろいろ情報収集していると、どうしても個別株の情報が気になり、結果個別株投資がしたくなるので、もらった配当金を再投資する資金で、個別株を買うようにしています。

ここに、これまでにもらった配当金をくわえると

+85,435 + 35,140($340.18を$1=103.3円で換算) = ¥120,575(+7.61%)という結果になりました。

こちらも2020年前半ときからプラ転しているので、十分です。

ここまでの投資信託、日米個別株の占めるポートフォリオは、👇こちらを参照してください。

CFD

CFDとは日本語で、差金決済取引といいます。

ざっくり説明すると、金や原油・個別株などを安く買って高く売る、高く売って安く買うことを短期の取引で行い、利益を狙うのがCFDです。

FXに近いイメージですね。

しかし、私がいま実践しているCFD取引は超長期投資として、米国VIブルETFを取引しています。

この商品を短期で売買せず、ずっとずっとずーーーーっとホールドするという戦略です。

米国VIブルETFの運用実績がこちらです

- 2020年6月末 +¥5,995

- 2020年12月末 +¥25,809

あと、米国VIブルETFとは別にもうひとつ【米国VI】という商品にも投資(投機)をしていたのですが、コロナショックのときに約100万円の損失を出しております。

コロナショックのような大ショックを、投資歴2年目に経験できて非常に勉強になりました。

もしも私の投資歴が10年を超えていたら、慢心から100万円を超える損失を出していたかもしれません。

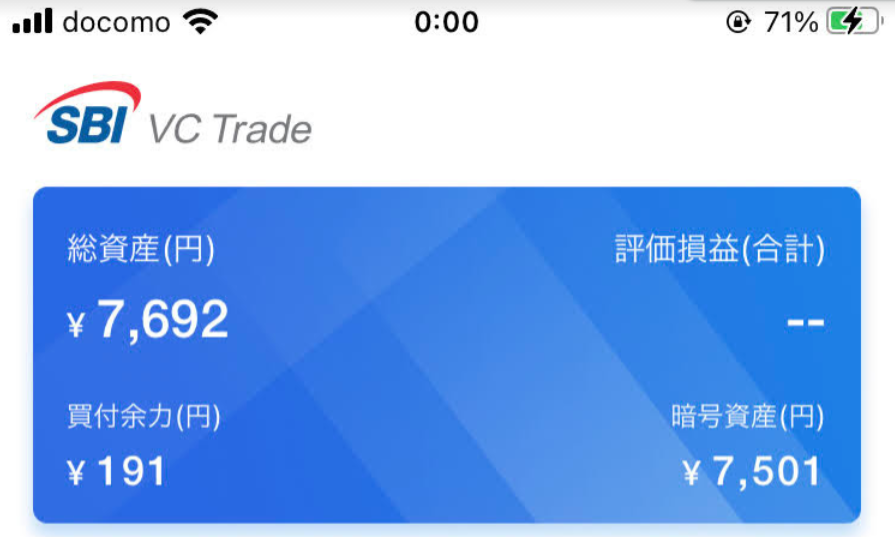

暗号資産(仮想通貨)

株主優待で貰った仮想通貨XRPを皮切りに、暗号資産についてのニュースをみるようになりました。

そのなかで、ドルなどの法定通貨の価値が下がっていること、よってそれらに代わる資産として、金(ゴールド)や暗号資産が買われていることを知りました。

だから私は、もらったXRPをすぐに現金にするのではなく、運用してみようと思ったわけです。

その結果がこちらです。

XRPの暴落がなければ、もう少し総資産が増えていたんですけどね~。

未来は読めないので仕方がありません。

まとめ

2020年が終わったところで、資産運用実績を公開しました。

投資信託 +¥135,089(+18.35%)

高配当株投資

- 日本株 +¥29,640(+4.87%)

- 米国株 +¥120,575(+7.61%)

CFD -¥1,000,000オーバー

暗号資産 ¥7,692

私の投資戦略のなかでは、パフォーマンスが最もよかったのは投資信託でした。

このような事実から、サラリーマンを含め個人投資家は個別株やCFDなどに手を出さず、投資信託でほったらかし投資をすることが、もっとも安全な資産運用の方法であると言えそうです。

ほったらかし!という響きは非常によいのですが、暇になるというデメリットを克服しなければなりません。