半導体は、今この記事を読んでいる携帯電話やパソコンで使われているほか、エアコン、電子レンジ、テレビ、自動車など、私達が生活していくうえで欠かせない電気機器に必ず使用されています。

そして、世界の半導体の売上は年々増え続けていますし、今後も増え続けるはずです。

なぜなら、世界の人口はまだまだ増え続けているからです。

単純に人口が増えれば、それだけ電気機器を使用する人が増えますかね。

それに、自動車などの移動手段について自動化が進んでいて、自動化が進むということは、それだけ安全性を維持するためのセンサーや情報処理するCPUが多く必要になりますから、

半導体が使われているセンサーやCPUの需要が尽きることはありませんし、むしろ需要は高まる一方だと言えます。

そこで今回、今後需要の絶えない半導体を支える企業に投資をしたいと思ったときに、私ならどうするかを記事にしました。

私は投資をする際に、その多くはETFから銘柄選定をしているので、今日はETFのなかから【SMH】ヴァンエック ベクトル半導体ETFを紹介していきます。

最後には、SMHの買い時についても書いたので、読んでもらえると嬉しいです。

半導体に投資をする方法【ETF編】

私が投資をするときに真っ先に考えることは、投資対象に関係するETFがあるのか?です。

今回でいえば、半導体に投資をしたいと思ったら、半導体の売上高に連動した優れたETFはあるのか?を探すということです。

そもそも、ETFで探す理由ですが、それはETFが手早く簡単に分散投資ができるからです。

つまり、ETFは投資家にとって手抜きではなく、分散投資をする上での手間抜きができるすばらしい商品なので、肉じゃが用に野菜のカット詰め合わせを買ってくるような感覚で有効活用しているということです。

では本題にもどりまして、私が今後半導体産業に投資をする場合に、優良候補となったETFを紹介します。

【SMH】ヴァンエック ベクトル半導体ETF

SMHは、ブラックロックでも、ヴァンガードでも、ステート・ストリートでもない、ヴァンエック社の運用するETFで、正式には VanEck Vectors Semiconductor ETF といい、NASDAQに上場しているETFです。

ヴァンエック社は、日本人には聞きなれない運用会社かもしれませんが、それもそのはず世界の運用資産規模トップ20位にも入らない資産運用会社です。

だからといって、SMHが優秀なETFであることにはかわりませんのでご安心ください。

概要

SMHは、マーケット・べクトル米国上場半導体25インデックスの価格と利回り(手数料と経費控除前)に連動するパフォーマンスを目指したETFです。

このインデックスは、米国で上場している半導体企業最大手25社の全体的なパフォーマンスを追跡することを目的としています。

そしてこの25社のうち、保有比率の高い上位10社が以下になり、全体の約60%をカバーしています。

- TSM:タイワン・セミコンダクター・マニュファクチャリング

- NVDA:エヌビディア

- INTC:インテル

- ASML:ASMLホールディング

- AMAT:アプライド マテリアルズ

- MU:マイクロン テクノロジー

- NXPI:NXPセミコンダクターズ

- AVGO:ブロードコム

- TXN:テキサス・インスツルメンツ

- LRCX:ラムリサーチ

つぎに、経費率などを確認すると、

- 株価 $231.05

- 経費率 0.35%

- 純資産 約$51億

- 構成銘柄数 25社

- 配当利回り 0.65%

このようになります。

以前中国に投資をする場合のETFとして、【CXSE】を紹介したことがあるのですが、その経費率は、0.32%でした。

よって、【SMH】の経費率0.35%は、高すぎるわけでもなく、安いわけでもない、まずまずは価格設定だと思います。

つぎに$51億ある純資産総額ですが、SPYDの純資産総額が$30億程度で、HDVのそれは$60億ですので、比較的人気があり、資金が集まっているETFであることがわかりますね。

パフォーマンス

パフォーマンスを数値で表すと

- 1年トータルリターン 130.2%

- 3年トータルリターン 29.19%

- 5年トータルリターン 34.97%

このようになり、直近の1年間はコロナショックの底値から反発ということで、かなり高いパフォーマンスを示しています。

それにしても、低く見積もって29%/年のパフォーマンスを築いている半導体産業って、いい意味でヤバいですね!

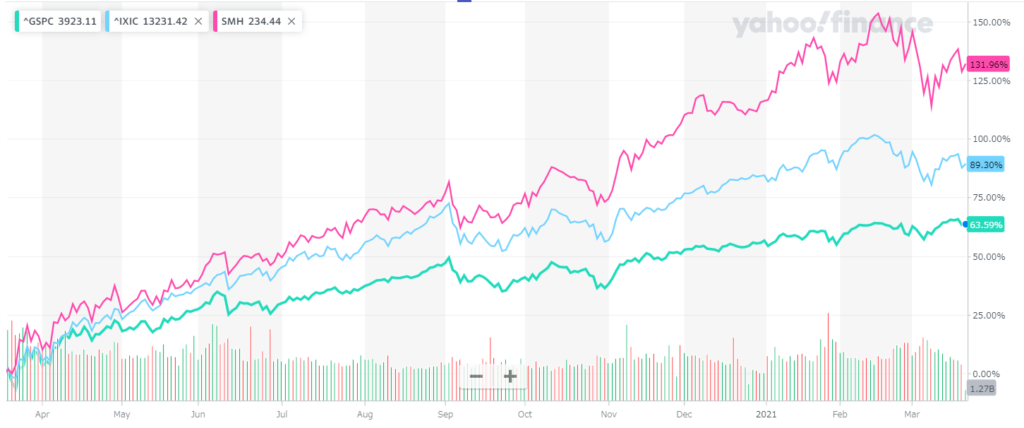

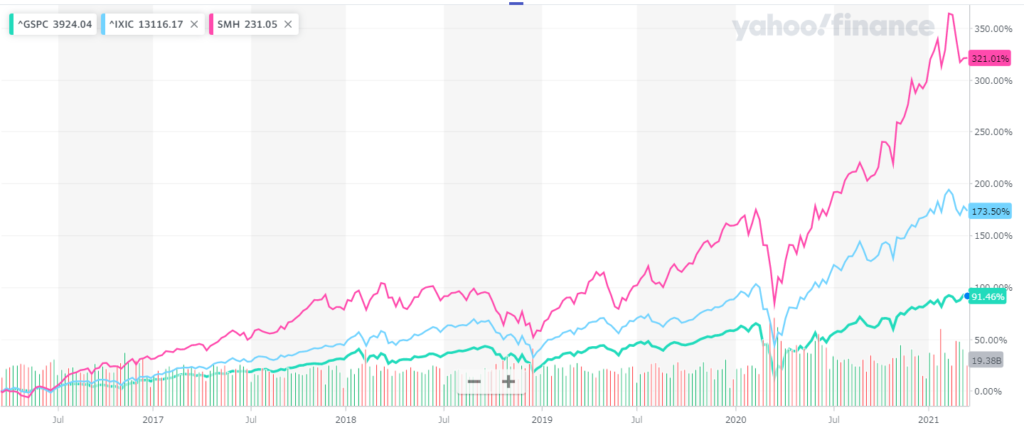

どれだけヤバいかを、S&P500種指数やNASDAQ指数とならべて比較してみましょう。

直近1年間でのSMHのパフォーマンスは、S&P500種指数はもちろんNASDAQをも超えるパフォーマンスをしています。

さらに直近の5年間でみても、SMHは他の指数を大きくアウトパフォームしていることがわかります。

SMHだけ買っていれば、ウォーレン・バフェットを超える成績を残せそうな気さえしてきます。

つぎに、SMHは少なからず配当金を支払ってくれていますが、配当利回り0.65%、増配率5.65%/5年と、雀の涙に近いものがありますから、SMHがキャピタルゲインを狙った投資商品であることが確認できたと思います。

チャート

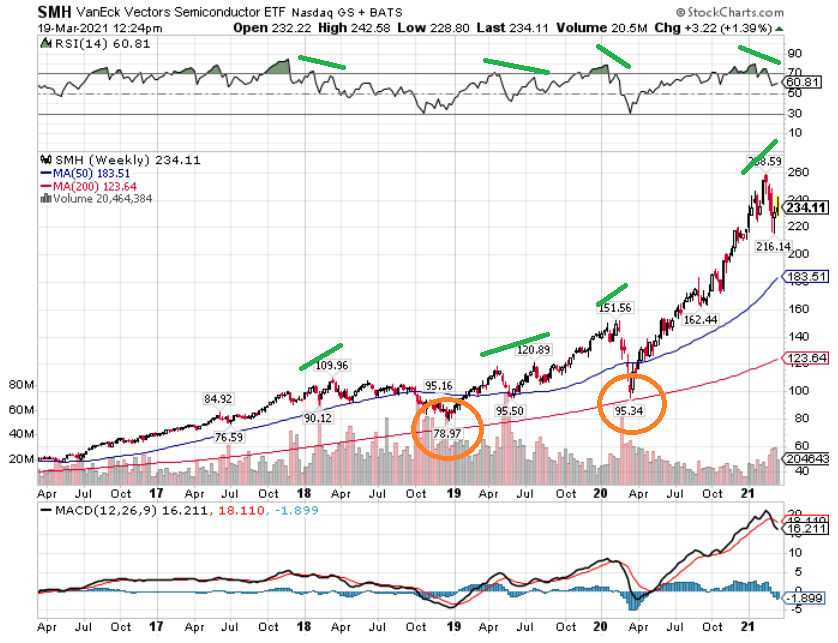

さきほど、SMHに29%/年以上のパフォーマンスがあって、S&P500種指数やNASDAQをアウトパフォームしていることがわかりましたが、もう少し詳しくSMHのチャートを眺めてみたいと思います。

上図はSMHの週足チャートです。

50週および200週移動平均線がゴールデンクロスを長期にわたって維持していて、強気相場であることが明白です。

とりわけMACDをながめると、2020年のコロナショックからの猛反発で、株価が爆上げ状態であることがわかると思います。

つぎに、過去5年の間で株価が下落する局面が2回ありますが、いずれも直前に株価とRSIにダイバージェンスの関係がみられます。

そのダイバージェンスが2021年の今現在に発生していますので、トレンドが転換する、つまり株価が下落するかもしれないというサインがでているわけですから、もうすこし短い期間のチャートで分析します。

こちらは日足チャートです。

2021年2月に、前回の高値($247)を切り上げて、高値($258)を更新していますが、RSIは切り下げています。

また、MACDも同様に切り下げているので、ダイバージェンスが成立するわけですが、この後株価は切り下げていき、今まさに三尊天井のチャートパターンを形成しています。

つまり、ダイバージェンス+三尊天井という株価下落のサインが複数でていることから、株価が下落する公算は高く、目先は200日移動平均線または、50週移動平均線を目標に株価は下がると考えています。

まとめ

今日は、半導体産業が今後もさらに発展すると考えて、それに投資をしようと思った場合に、ETFの中から【SMH】ヴァンエック ベクトル半導体ETFをとりあげて紹介しました。

SMHは、ヴァンエック社というあまり聞きなれない資産運用会社のETFですが、SMHの純資産総額はHDVのそれと同程度であることから、投資家からは一定の人気はあるといえます。

なぜそこまで人気があるのかというと、SMHは29%/年以上というパフォーマンスでS&P500種指数やNASDAQをアウトパフォームしているからです。

しかし2021年3月現在の株価は、株価の切り下がり+ダイバージェンス+三尊天井というトレンドの転換サインが強く出ていますから、これから株価は下落し調整局面となる公算が高いです。

また、米10年債利回りの上昇とともに、半導体産業を含むハイテク株が軒並み売られていることからも、SMHの株価が下落する可能性が高いと考えられます。

よって、SMHを安く買うタイミングが訪れようとしているわけですから、キャピタルゲインを狙った投資家さんには絶好の買い場となりそうです。

最後に、【SMH】ヴァンエック ベクトル半導体ETFは、3大ネット証券会社である

いずれでも買付け可能ですよ!