楽天証券より「らくらく投資」という新しいサービスが、2021年6月20日から始まりました。

この「らくらく投資」は、同証券会社がすでに提供している「楽ラップ」に似たサービスですが、その楽ラップのバージョンアップ版とも言えるサービスです。

このあたりのくわしい違いについては、こちらの記事を参照ください。

「らくらく投資」は、

- これから資産運用をしたいけど、なにを買えばいいのかわからない

- 分散投資がいいと聞くけど、ファンドの組合わせを考えるのは難しい

- 投資先の選択は、誰かに任せたい

このような方には、とても便利なサービスですし、楽ラップよりも低額で投資を始めることができるので、とくに投資初心者さんに需要のあるサービスと言えます。

しかし「らくらく投資」は、まだ始まったばかりのサービスなので、そのパフォーマンスを知ることができません。

そこで、目論見書や楽ラップとの比較、似たポートフォリオをもつ投資信託などを参考に、そのパフォーマンスを推察したいと思います。

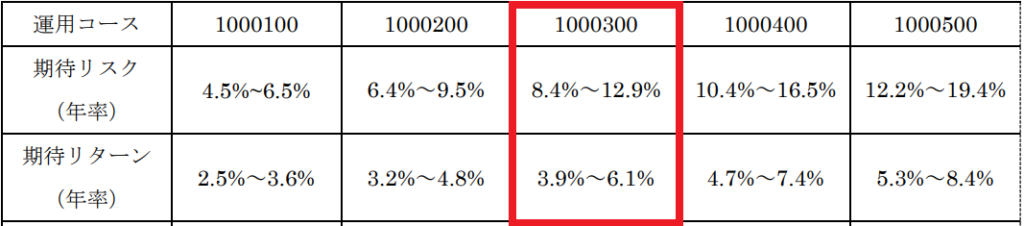

先に答えを言ってしまうと、「らくらく投資」には5つのコースがあり、公式からぞれぞれの想定リターンが記載されていて、

債権比率の多いコースから順に、その想定リターンは3%,4%,5%,6%,7%となっていました。

なので、お時間のある方は、続きを読んでもらえるとうれしいです。

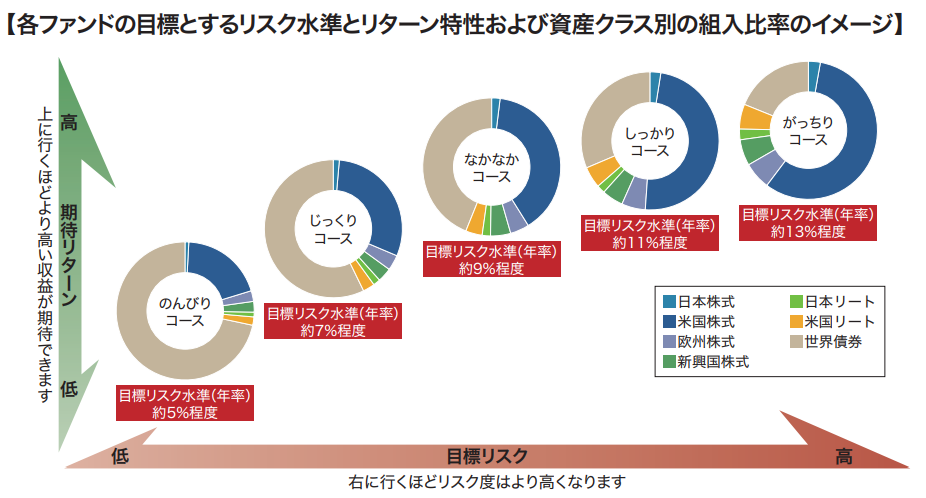

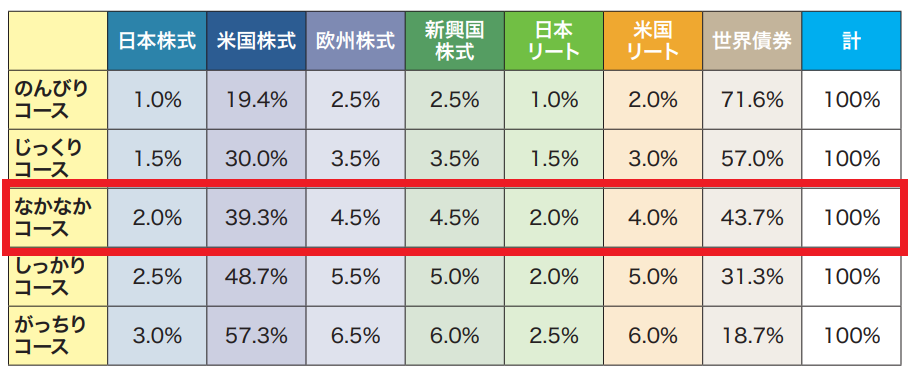

目論見書からポートフォリオを確認

「らくらく投資」のパフォーマンスを推察するためには、そのポートフォリオを認識していなければなりません。

そこで、目論見書を参考にしました。(上図)

5つのコースをすべて記事にするとややこしいので、株式以外でポートフォリオの約半分を占めるコース【なかなかコース】を例にみていきます。

「なかなコース」の中身は、世界の株式が50.3%を占めていて、株式以外の債券およびリートで49.7%を占めています。

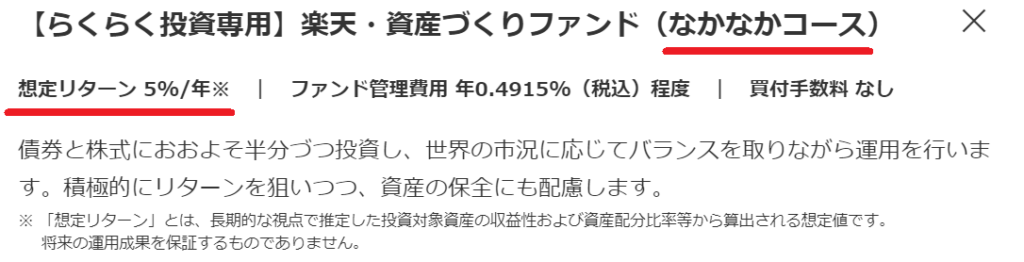

そして、このポートフォリオで運用した時の想定リターンは、公式によると5%と記載されています。

この5%が答えと言えば答えなんですけど、このまま終わっては面白くないので、もう少しさぐっていきたいと思います。

楽ラップとの比較

楽ラップにも、「らくらく投資」同様に5つのコースがあって、その中の【やや積極型】といわれるコースが、「らくらく投資」の【なかなかコース】と似たポートフォリオとなっています。

ポートフォリオの比較

| らくらく投資 なかなかコース | 楽タップ やや積極型 |

| 日本株式 2.0% | 日本株式 21.45% |

| 米国株式 39.3% | 先進国株式 24.34% |

| 欧州株式 4.5% | |

| 新興国株式 4.5% | 新興国株式 4.79% |

| 日本リート 2.0% | 日本リート 5.21% |

| 米国リート 4.0% | 先進国リート 4.5% |

| 世界債券 43.7% | 世界債券 36.71% |

| – | 現金 3% |

大きな共通点は、株式:株式以外(債券やリート)の比率がほぼ50:50の構成になっているところです。

逆に、運用する日本株式の比率が大きく異なっているところが、明らかな違いです。

ポートフォリオを眺めた感想は、

- 債券やリートの差は微々たるもの

- 「らくらく投資」のほうが、日本株式が少ない

- 「らくらく投資」は、先進国株式ではなく、米国株式に偏っている

以上から、「らくらく投資」のなかなかコースのほうが、楽ラップのやや積極型よりも少しパフォーマンスが勝りそうだと考えることができます。

ちなみに、楽ラップは1年や3年の騰落率は掲示してあるのに、実績での年率を提示していないので、提示している期待リターンを確認します。

すると、「楽ラップ」のやや積極型の期待リターン(年率)は、3.9%~6.1%と記載されていました。

先に述べたように、私の印象は「らくらく投資」のなかなかコースのほうが、楽ラップのやや積極型よりも少しパフォーマンスが勝りそうだと考えているので、

上図の提示を考慮すると、「らくらく投資」なかなかコースの期待リターンは5~7%程度になりそうです。

投資信託との比較

「らくらく投資」のパフォーマンス(想定リターン)を調べるべく、すでに運用されている投資信託のなかから似たポートフォリオで運用しているファンドを探してみました。

検索条件は

- つみたてNISAで買えて

- 可変型のバランスファンドで

- 株式:株式以外の比率が、50:50に近いもの

としたところ、ひとつだけ該当する投資信託を見つけることができました。

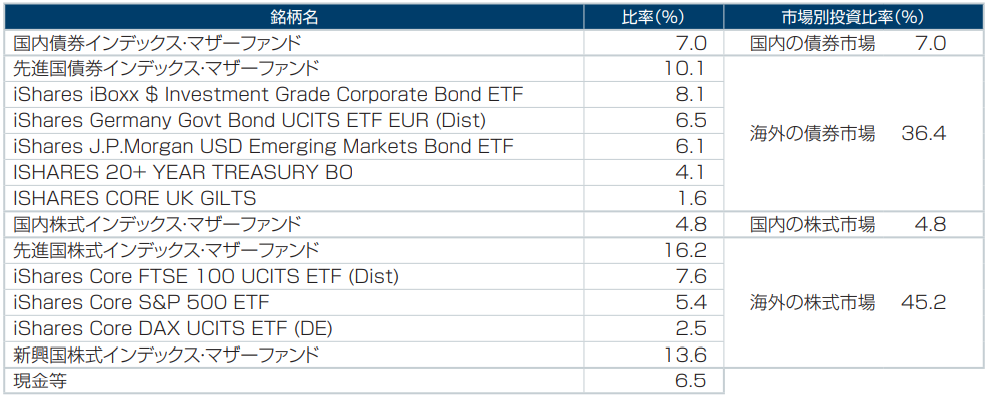

それは、【ブラックロック・インデックス投資戦略ファンド(愛称:iパズル)】です。

iパズルのポートフォリオは、株式:株式以外の比率が丁度50:50なので、「らくらく投資」のなかなかコースのパフォーマンス(期待リターン)を考えるうえで都合がよさそうです。

iパズルの具体的な構成比率は以上のようになっているので、つぎに「らくらく投資」と並べて比較してみます。

ポートフォリオの比較

| らくらく投資 なかなかコース | iパズル |

| 日本株式 2.0% | 日本株式 4.8% |

| 米国株式 39.3% | 米国株式 5.4% |

| 欧州株式 4.5% | 先進国株式(米国除く) 26.3% |

| 新興国株式 4.5% | 新興国株式 13.6% |

| 日本リート 2.0% | – |

| 米国リート 4.0% | – |

| 世界債券 43.7% | 世界債券 43.4% |

| – | 現金 6.5% |

すると、iパズルでは、先進国株式よりも新興国株式への比率が高い点や米国株式の比率が低い点、あとリートを扱っていないところが相違点だとわかりました。

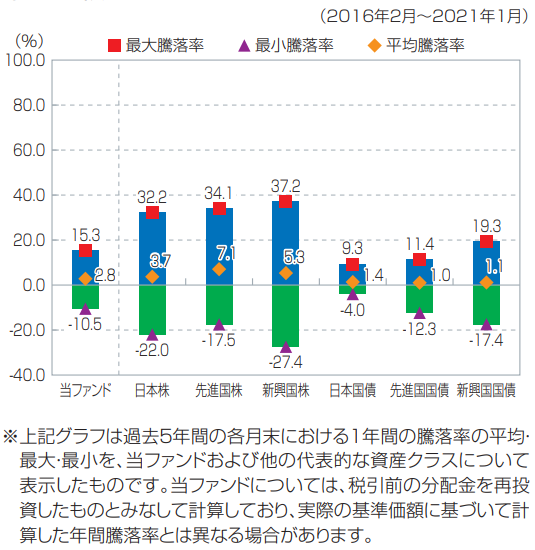

このような相違点を踏まえたうえで、iパズルのパフォーマンス(騰落率)をみてみると2.8%となっていました。

この5年間くらいは米国株式に比べて新興国株式に勢いがなかったために、このようなちょっと低めのパフォーマンスになったのだと考えられます。

株式と株式以外の比率が50:50の投資信託で、そのパフォーマンスを比較してみたものの、株式の内訳が異なることで(期待する)パフォーマンスに数%の差ができてしまいました。

さらに、iパズルの実質的な運用管理費用は、年0.913%(税抜0.83%)程度となっており、らくらく投資のそれ(0.4915%程度)よりも割高ですので、

パフォーマンスの悪いものをわざわざ高い管理料を払って運用する必要はありませんね。

よって、ここでわかったことは、「らくらく投資」のなかなかコースを模倣した投資信託はなさそうということです。

GPIFとの比較

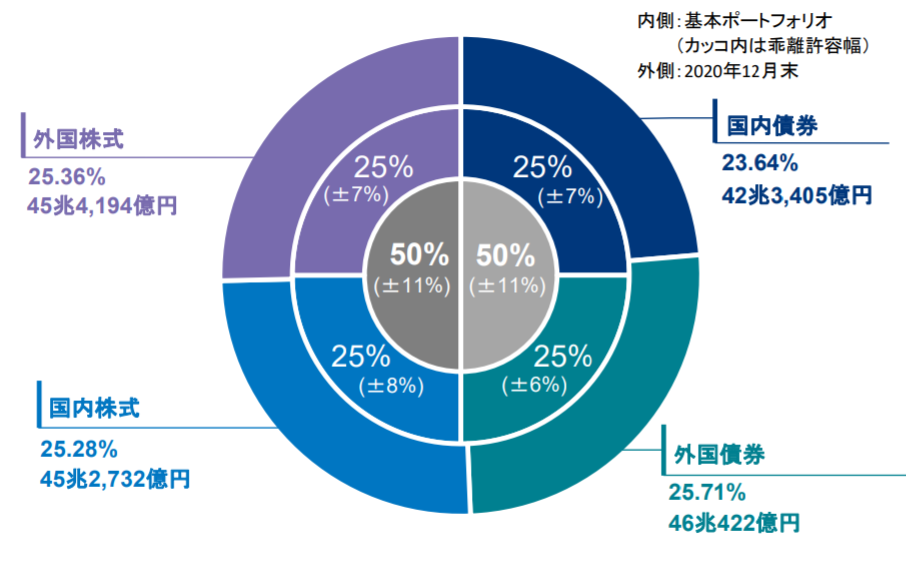

株式:株式以外の資産比率が50:50のものと聞いて、もう一つ思いだしたのですが、GPIF(年金積立金管理運用独立行政法人)がおこなっている年金積立金の運用です。

GPIFは、私達から徴収された保険料の一部を預かって、将来年金が足らなくなったとき用に使える財源を、今から資産運用で増やしていこうとする機関です。

よって、GPIFに求められる資産運用は失敗が許されない資産運用と言っても過言ではありません。

そんなGPIFがおこなっている資産運用のポートフォリオがこちらです。

「らくらく投資」のなかなかコース同様に、株式:株式以外が50:50となっています。

しかしGPIFのほうが、日本株式の比率が25±8%と、「らくらく投資」のそれよりも比率が大きいです。

よって、GPIFのポートフォリオは、先に紹介した楽ラップのリートなしバージョンに近いと言えそうです。

ポートフォリオの比較

| らくらく投資 なかなかコース | GPIF | 楽タップ やや積極型 |

| 日本株式 2.0% | 日本株式 25% | 日本株式 21.45% |

| 米国株式 39.3% | 外国株式 25% | 先進国株式 24.34% |

| 欧州株式 4.5% | ||

| 新興国株式 4.5% | 新興国株式 4.79% | |

| 日本リート 2.0% | – | 日本リート 5.21% |

| 米国リート 4.0% | – | 先進国リート 4.5% |

| 世界債券 43.7% | 日本債権 24% 外国債券 26% | 世界債券 36.71% |

| – | 現金 3% |

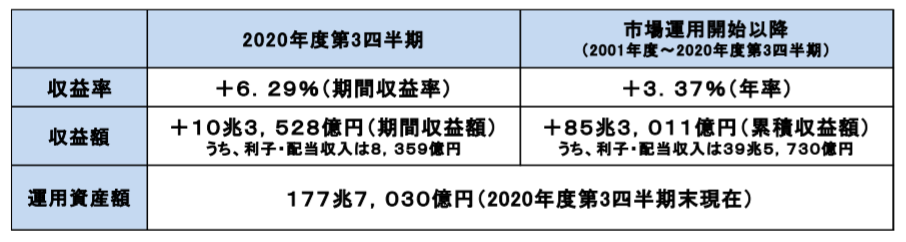

このようなポートフォリオで運用されてきた結果は、われわれの年金積立金は年率+3.37%で毎年増えていってます。

しかも約20年間という実績があるので、この年率+3.37%というのはかなり信ぴょう性の高い数字だと思います。

話を少し戻して、「らくらく投資」のほうがGPIFのポートフォリオとくらべて、日本株式の比率が小さく、そのぶん海外株式の比率が大きいと言いました。

っということは、日本株式よりも外国株式のほうが近年パフォーマンスが勝っているので、外国株式を多く運用している「らくらく投資」のほうが、GPIFのパフォーマンスを上回りそうだと推察できます。

つまり、「らくらく投資」のなかなかコースは、GPIFの年率+3.37%のパフォーマンスを上回りそうだと言えます。

よって、なかなかコースのパフォーマンスは、+1~2%を上乗せした4.37%~5.37%ぐらいを、見込んでもいいんじゃないでしょうか!?

まとめ

2021年6月20日から楽天証券で始まりました「らくらく投資」について、そのパフォーマンスを知るべく、他のサービスと比較検討してみました。

それぞれのポートフォリオが全て一致しているわけではないので、かなり参考値にはなるのですが、以下のような結果になりました。

- 「らくらく投資」なかなかコースの想定リターン(年率)

- 公式 5%

- 楽ラップとの比較から 5~7%

- 投資信託(iパズル)との比較から ちょっとわからない

- GPIFとの比較から 4.4%~5.4%

以上から、公式が想定しているリターンは妥当である!という結果になりました。

よって、これから資産運用をはじめたいけど、どうすればいいのかわからないという方々は、

- 楽天証券の口座を開設するときに

- つみたてNISA口座も同時に開設できたら

- 「らくらく投資」のなかなかコースで資産運用を始めれば

年率5%のリターンを想定した資産運用ができるということです。

そして、つみたてNISA口座での運用であれば、その運用益が非課税となり、ウハウハです。

年率5%で資産が増えていくといわれてもピンとこないという方もいると思うので、計算しました。

仮につみたてNISA口座に毎月満額を20年間つみたてた場合は、つみたてた元金7,999,920円に対して、最終収益は13,700,985円になります。

そして20年間で約570万円の資産が勝手に増えたことになり、この増えた約570万円に対する納税が、つみたてNISA制度によって免除されます。

つみたてNISA口座で、毎月満額20年間つみたてて、年率5%で資産運用できた場合

元金7,999,920円に対して、運用益が5,701,065円となり、最終収益は13,700,985円になります。

このように、楽天証券の「らくらく投資」を使えば、このような節税しながらの資産運用を簡単に始めることができるので、めちゃくちゃ便利なサービスだと思います。

資産運用の何から始めていいのかわからないという方は、まずは「らくらく投資」で資産運用を始めてみて、資産運用を肌で感じながら同時に勉強をしていけばいいと思います。

まだ、証券口座を作っていないという方はぜひ楽天証券での開設をおすすめします。

\らくらく投資で簡単に資産運用ができます/