不動産投資型クラウドファンディングって、ちょっと難しそうやけど、興味はあるなぁって人、多いんちゃうかな?

特にTOMOTAQUって、毎月分配型のファンドが多いからめっちゃ気になるよね。

でも、この会社って安全なんかな?倒産せぇへんのかな?って心配してる人もいるはず。

そこで今回は、TOMOTAQUの倒産リスクや安全性について、ホンマに詳しく解説していくんで。

アラガキ

アラガキ結果を先に言うと、「経営は順調」です。

クラファン運営会社の倒産リスクをここまで調べているのは、おいらぐらいちゃうかな?

項目を絞った簡単な方法で、グラフを使ってわかりやすく解説してるから、最後まで見てや。

おいらも実際に使ってみて、満足してるで。

検証方法

会社の倒産リスクを評価してわけやけど、その方法をまず解説するな。

まず会社がどれだけ儲かっているか?その収益性を調べたいから、【損益計算書】を使うで。

それから、安全性や成長性を知りたいから【貸借対照表】も使ってガチで分析していくわな。

注意点

多くの不動産クラウドファンディングの会社は、キャッシュフロー計算書を公開してまへん。

せやから、会社のなかを現金(キャッシュ)がどのように流れている(フロー)か、わからへん。

これでは、売上代金の未回収や、仕入れ代金の未払いなどがあっても、知る術がないよ。

キャッシュフロー計算書がないため、あくまで簡易的な評価になります。

今回の記事では、損益計算書と貸借対照表をつかった分析のみになるってことな。

もちろん、私は会計を読み解くプロちゃうで。

一介のサラリーマン投資家やからな、そこんところ、わかっといてね。

TOMOTAQUは儲かってる?- 収益性の評価 –

TOMOTAQUがしっかり儲かっているのか?その収益性を見ていくんやけど、

この3つを見ていくで。

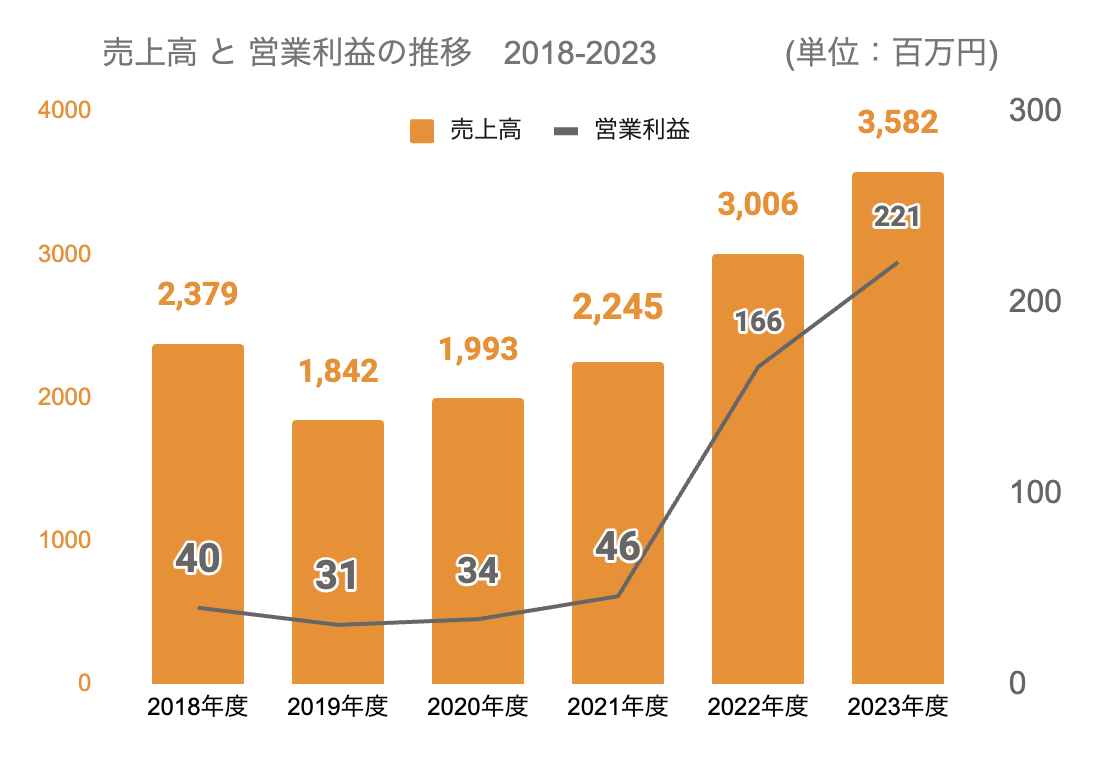

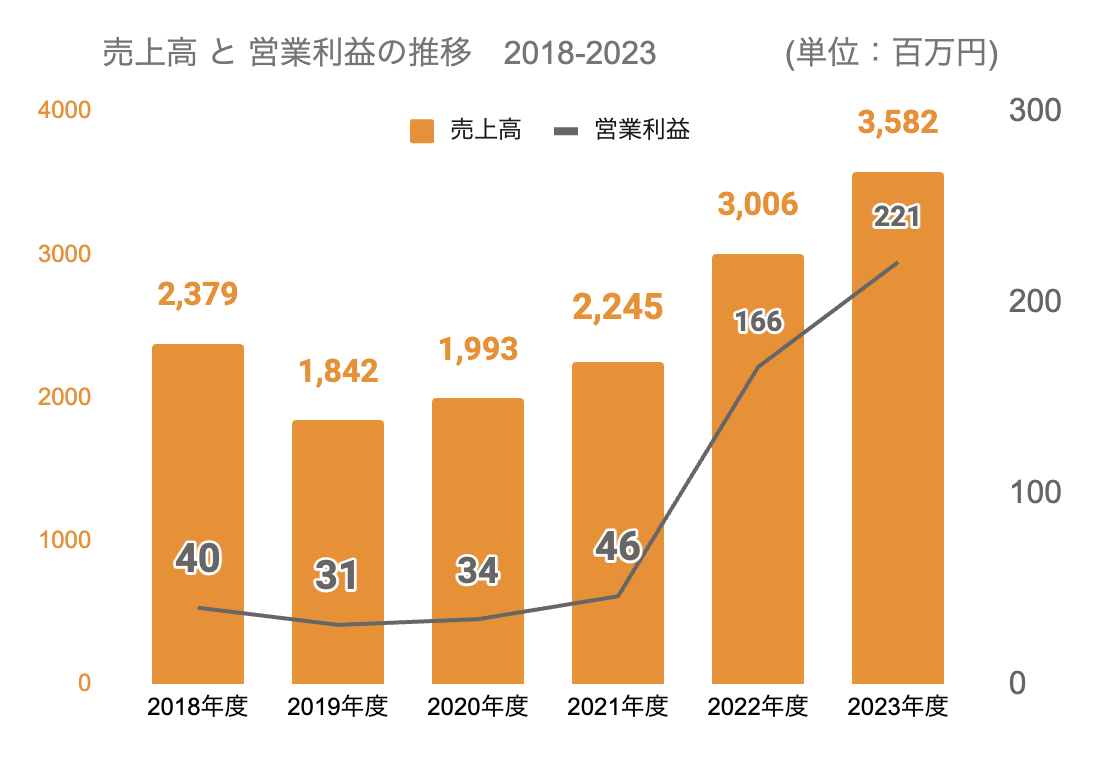

売上高成長率

まずは、どれだけ稼ぐ力があるのか?継続して儲かっているのか?みていくな。

2019年度〜2021年度は、なかなか伸び悩んでみたいやけど、最近は流行の波もあって順調みたいやな。

2021年度の売上は、前年度比12.6%

2022年度の売上は、前年度比33.9%。

2023年度の売上は、前年度比19.2%。

と順調に売上を増やしてる。

ただ、売上を出すための経費について考えられてないから、経費を引いた営業利益についても見ていくで。

営業利益率

営業利益率をみるのは、会社が本業で利益を出せているのか?

そして、効率よく稼いでいるか?を確認するためや。

営業利益率を計算すると、2021年度に2.0%しかなかったものが、2023年度には6.2%と、稼ぎ方の効率がようなってる。

企業努力のたまものや。

上場している同業他者である「CREAL」の営業利益率が3.3%なので、合格と考えるで。

総資産回転率

資産の何倍の売上高があるのか?

この数値が高いほど、資産の活用が効率的にできているってことな。数式はこちら、

実際に計算すると

2021年度の総資産回転率は、132%。

2022年度は79%、2023年度は67%と、総資産回転率は悪化傾向のようやな。

投資物件の売却や賃貸が計画通りに進まず、資産が有効活用されていない?

総資産回転率の低下が必ずしも悪い兆候とは限らへんで。

例えば、事業拡大のために新たな不動産を取得し、短期的に回転率が低下するケースも考えれんねん。

少なくとも、この数年は売上も営業利益率も上げてきているから、大きな心配はいらんと思ってるで。

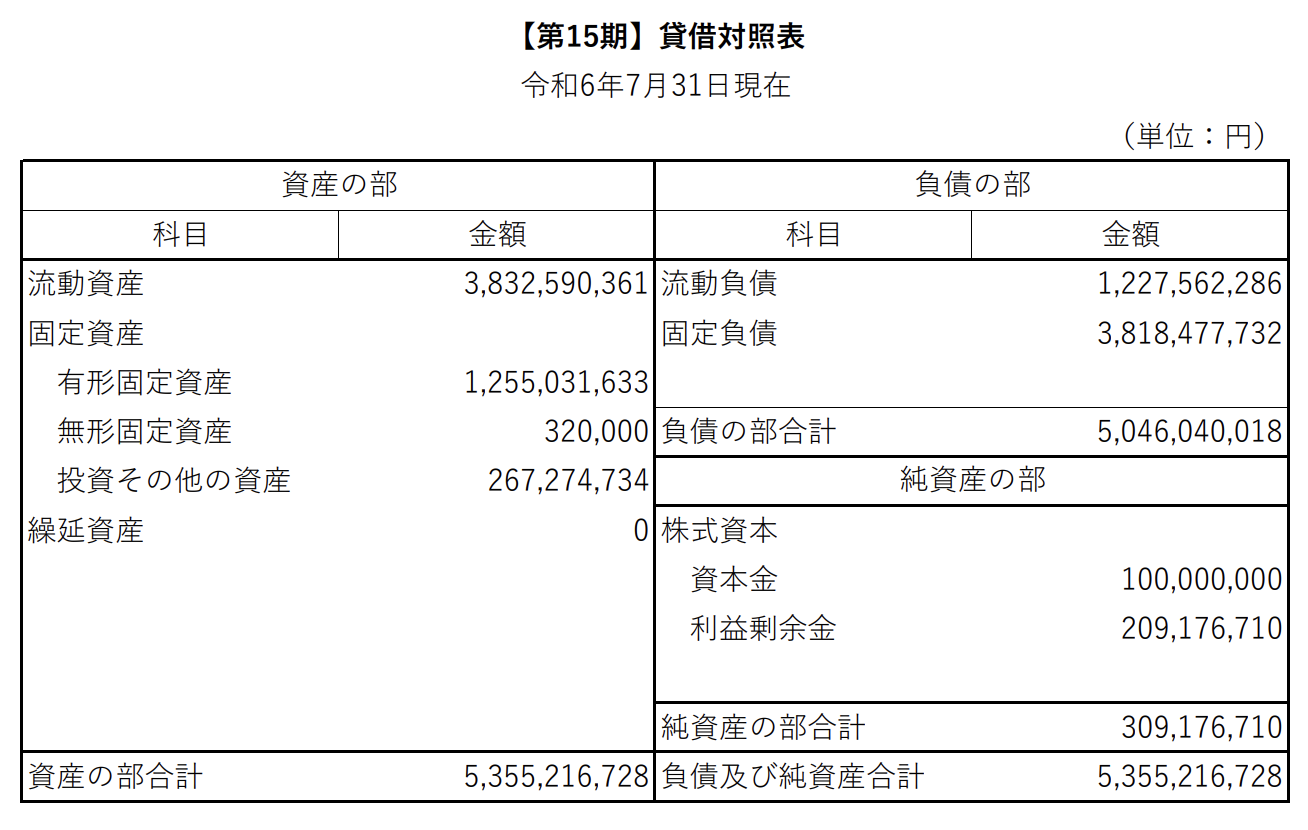

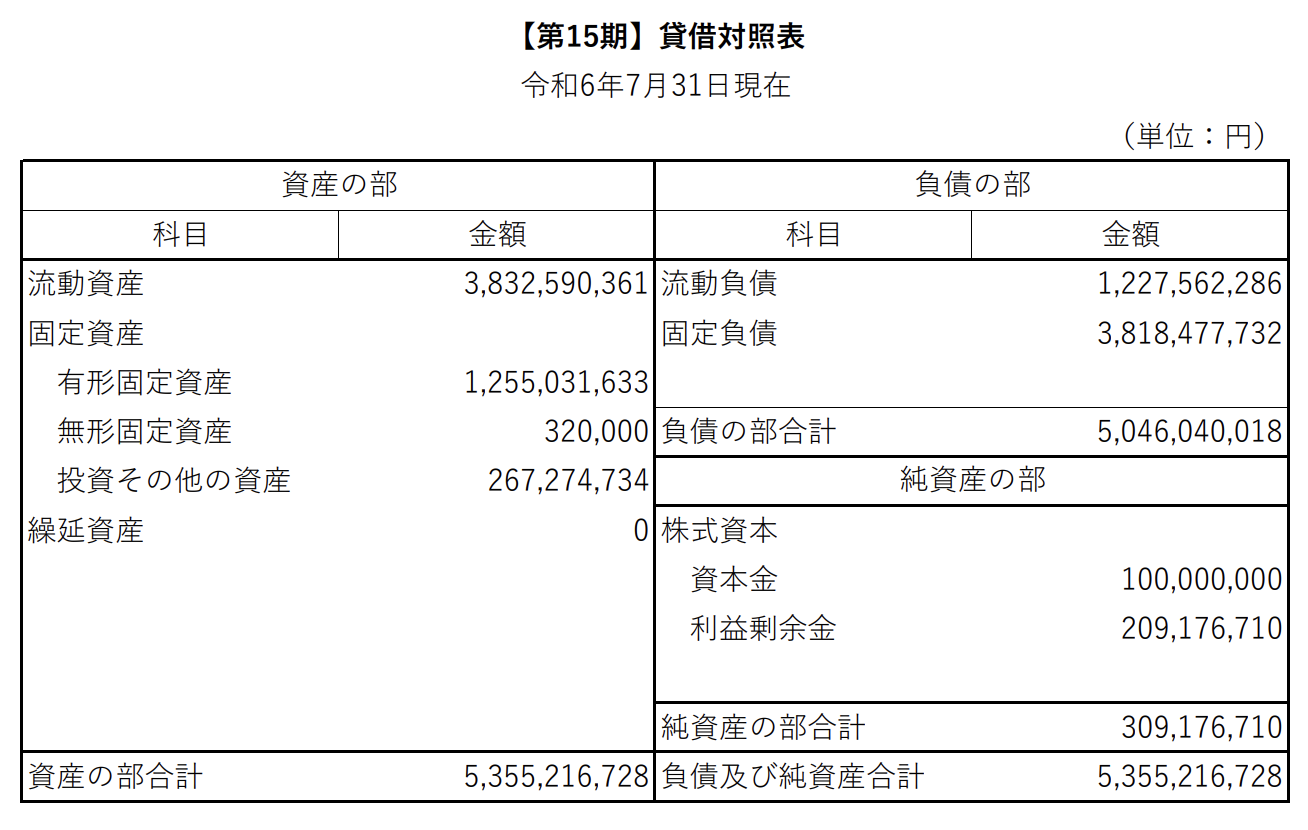

TOMOTAQUは倒産せぇへんの? – 財務安全性の評価 –

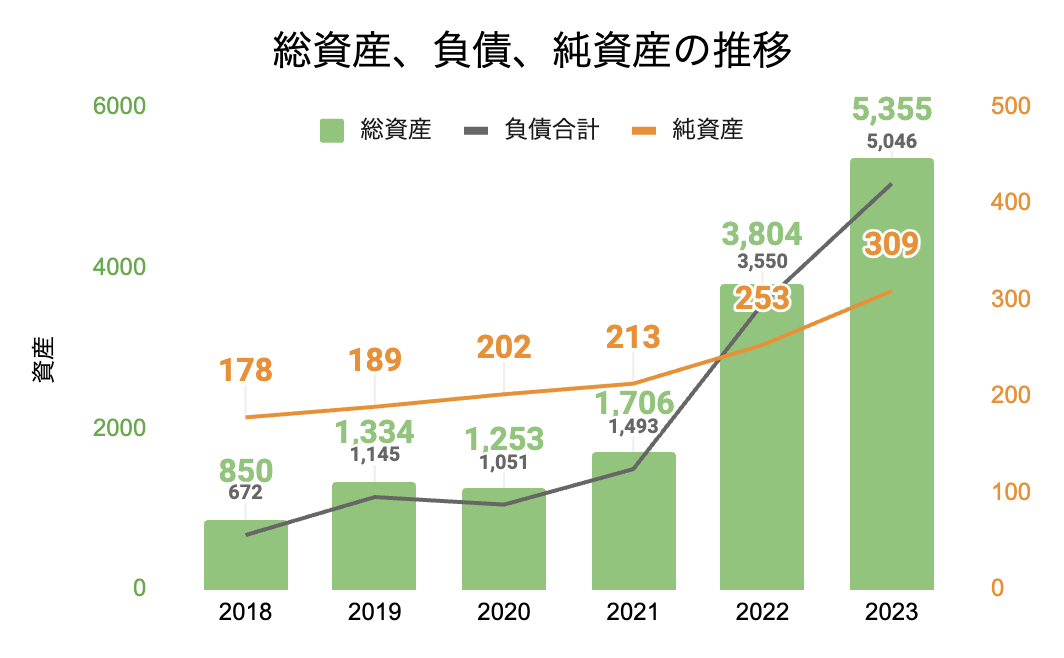

会社が倒産しないのか?を健康診断する(安全性をみる)とき、貸借対照表(バランスシート)をみます。

この貸借対照表から、借金の返済能力を評価していくわけや。

調べ方は色々あるけど、業態的にむずいから、自己資産比率だけにしときます。

自己資本比率

自己資産比率の計算方法はこれ。

自己資本比率の数値が大きければ、少ない借金でやりくりしていることになるし、

逆に数値が小さければ、大きな借金をかかえながら、必死にやりくりしていることになるわな。

TOMOTAQUの自己資産比率はどうなるかというと、

2021年度の自己資産比率は、12.5%。

2022年度は6.7%、2023年度は5.8%と、年々下がっています。

って思うかも知らんけど、これはクラウドファンディングという業態のせぇやねん。

どういうことかと言うと、負債の多くは投資家からの出資金やねんな。

だから、バランスシートの負債合計は、TOMOTAQUが銀行から借りているお金というよりも、

投資家から預かっている出資金がほとんどってこと。

一般企業の自己資産比率と比べたらあかんってことな

CREAL 10.5%。

テクラウド 6.6%。

先に解説した総資産回転率と合わせると、TOMOTAQUが投資家から多くの資金を預かっているってことが言えそう。

TOMOTAQUは投資家から注目され、お金の集まる企業と言えるんちゃう!?

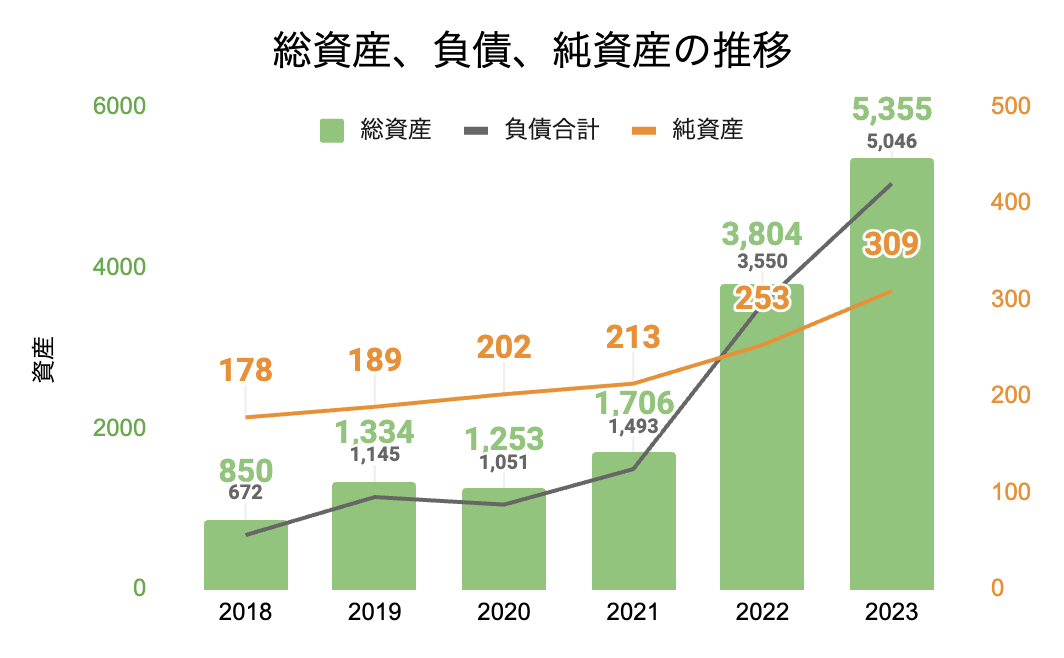

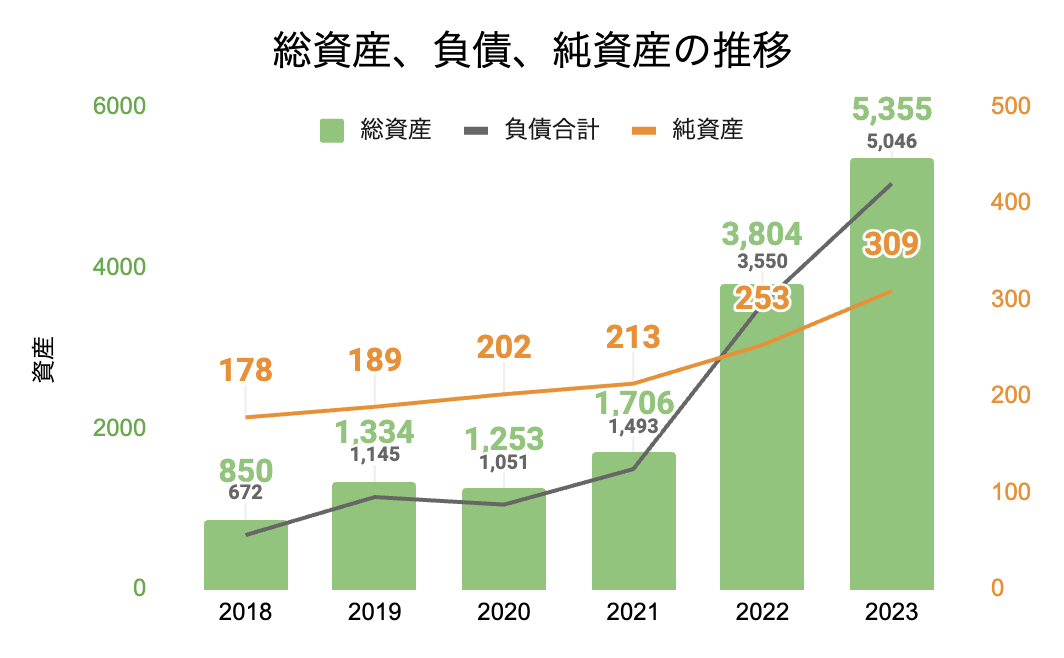

TOMOTAQUは事業継続できるん? – 成長性の評価 –

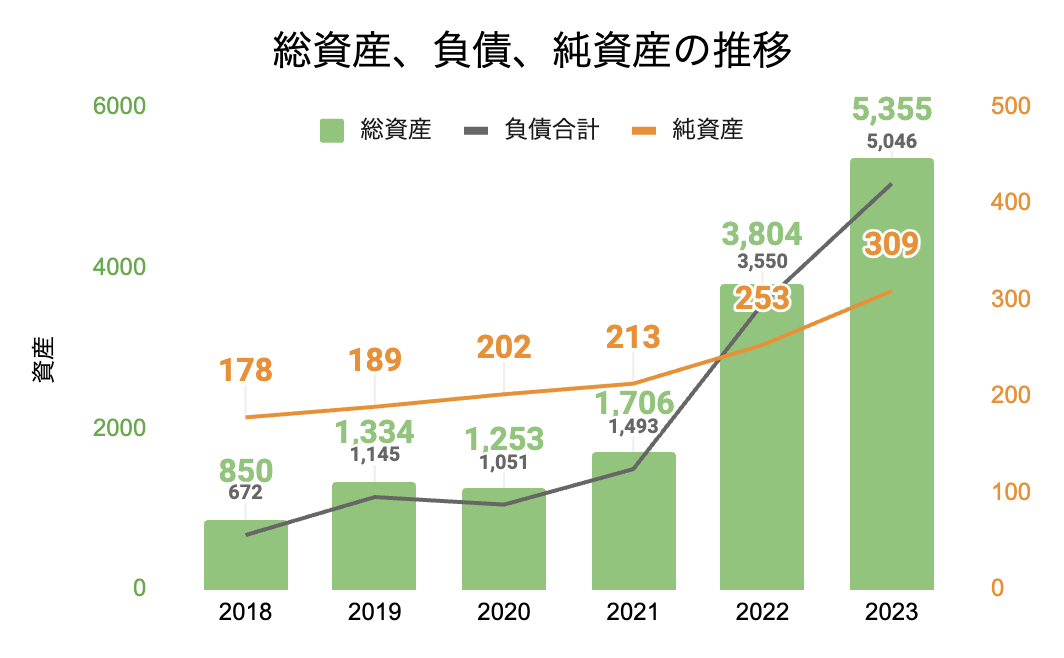

企業が順調に成長しているのか?調べるために、純資産の推移(オレンジ色)を見ていきます。

純資産成長率

内部留保が減っていく会社に投資したくないよな。

2021年度の自己資産比率は、5%。

2022年度は18%、2023年度は22%と、年々上がっています。

会社として大きくなっている、っとわかったと思う。

CREAL 22%。

まとめ

不動産投資型クラウドファンディングのTOMOTAQUについて、損益計算書や貸借対照表を使った倒産リスクについて考えてみた。

その結果は、

・収益性 … 売上・営業利益ともに問題なし。

・安全性 … 自己資本比率は、低いけど業態のせい。

・成長性 … 純資産は毎年増えている。

個人的には全く問題なしやと思ってる。

クラウドファンディングとか新しいことに挑戦するのは勇気がいるかもしれん。

けど、毎月分配金がほしいっていう人には、TOMOTAQUは打ってつけのサービスやと思う。

経営状況にも問題ないようやから、安心して使ってほしいな。