不動産投資型クラウドファンディングのなかで、人気の高いテクラウドですが、倒産したりしないの?

倒産したら、預けたお金はもどってこないよね!?

そういう投資家の言葉にお応えして、テクラウドがつぶれそうな会社なのか?企業分析をしてみました。

アラガキ

アラガキ分析の結果は、『大丈夫👍』(業態的に分析は鬼ムズイ)

となりました。

テクラウドで運用中の投資家さんや、これからテクラウドのファンドを検討している方の参考になればうれしいです。

記事の内容は、テクラウドの悪口を書きたいわけではありません。

運用会社の倒産リスクをしっかり考えたうえで、投資をおこなって欲しいという気持ちで書いております。

不動産クラウドファンディング会社は、特殊な業態であるため、にわか投資家が分析するには、難しい案件でした。

企業分析のやり方

企業分析の手順は、

- 収益性

- 財務健全性

- 成長性

の順で評価していきます。

ちなみに企業分析の方法は、こちらの書籍で勉強しました。

これよりも有名な本もあるけど、これが一番初心者向きでわかりやすいので、買っても間違いなし。

注意点┃キャッシュフロー計算書を明かしてない

テクラウドは、公式サイトで損益計算書と貸借対照表の両方を提示しています。

でも、キャッシュフロー計算書はどこにも見当たりません。

そのため、会社のなかを現金(キャッシュ)がどのように流れている(フロー)か、わかりません。

これでは、売上代金の未回収や、仕入れ代金の未払いなどがあっても、知る術がありません。

キャッシュフロー計算書がないため、あくまで簡易的な評価になります。

今回の記事では、損益計算書と貸借対照表をつかった分析のみとなります。

そして、私は会計を読み解くプロではありません。

一介のサラリーマン投資家ですので、ご了承ください。

テクラウドは儲かってる?┃収益性をみる

まずは、テクラウドの収益性、つまり稼ぐ力をみていきましょう。

稼ぐ力をみるときは、

- 売上高

- 営業利益

- 営業利益率

そして、それらの推移を見ていくことが大事です!

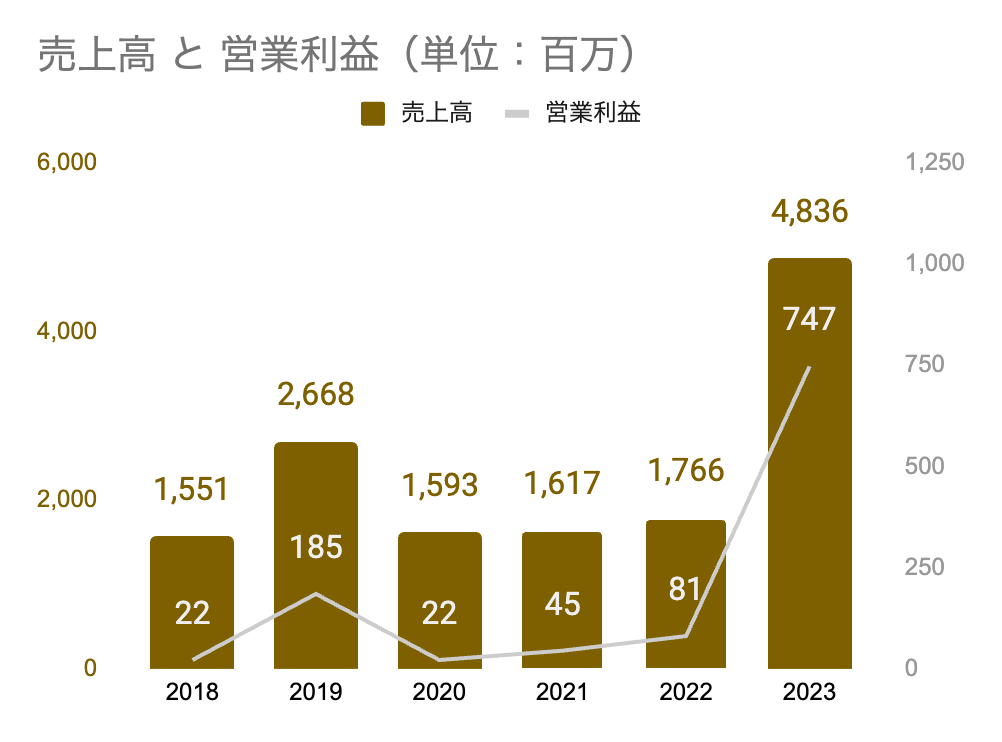

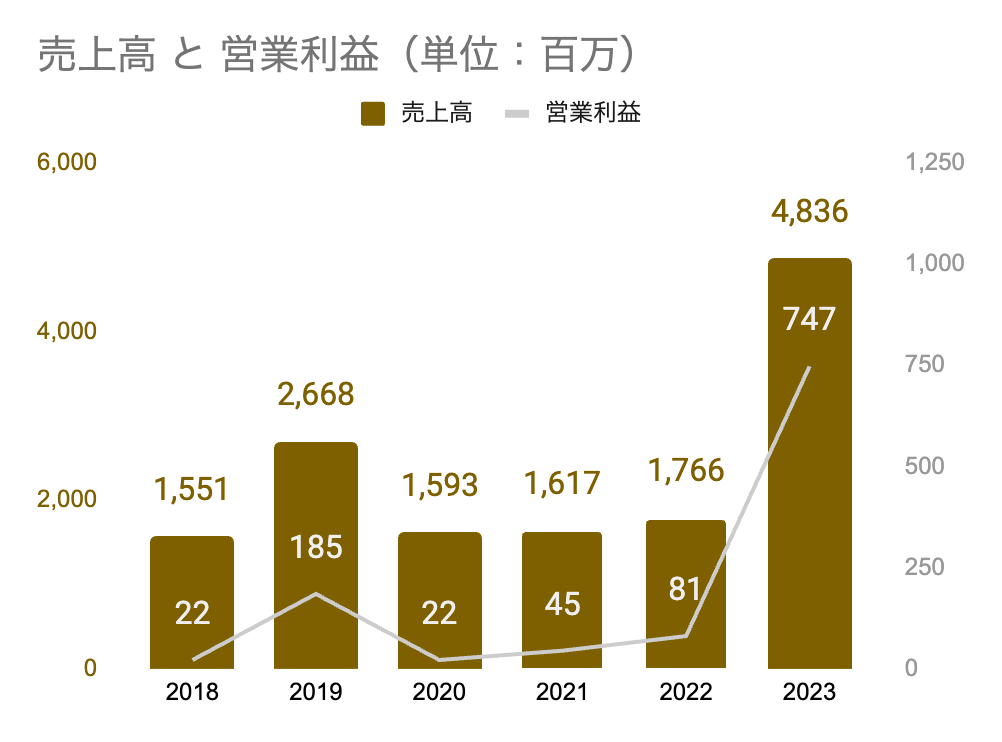

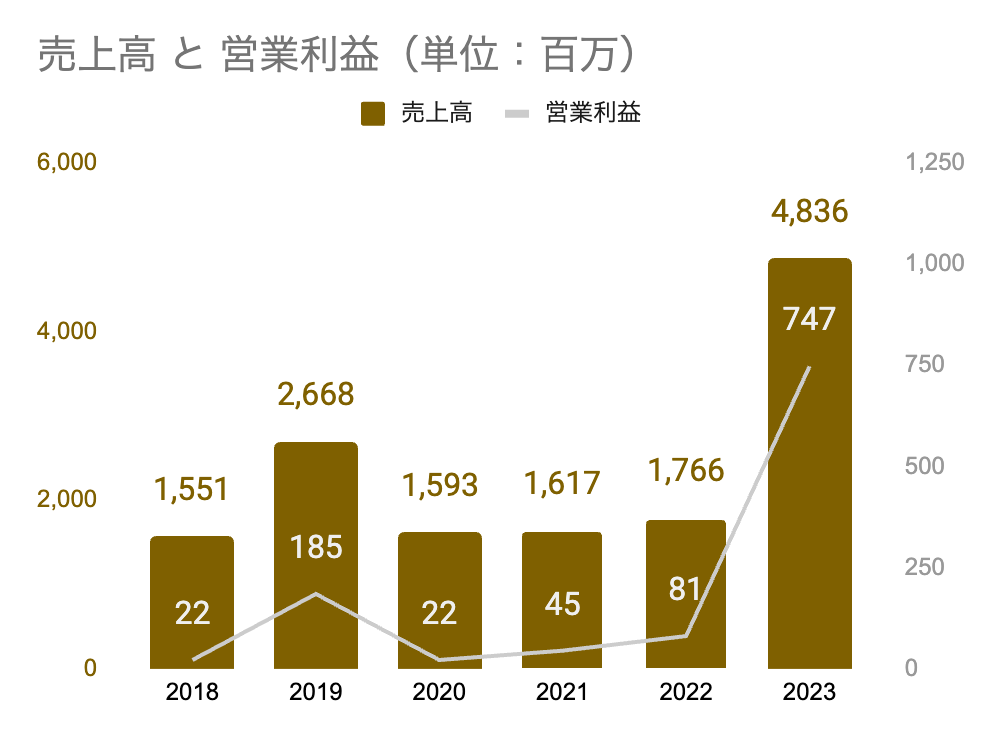

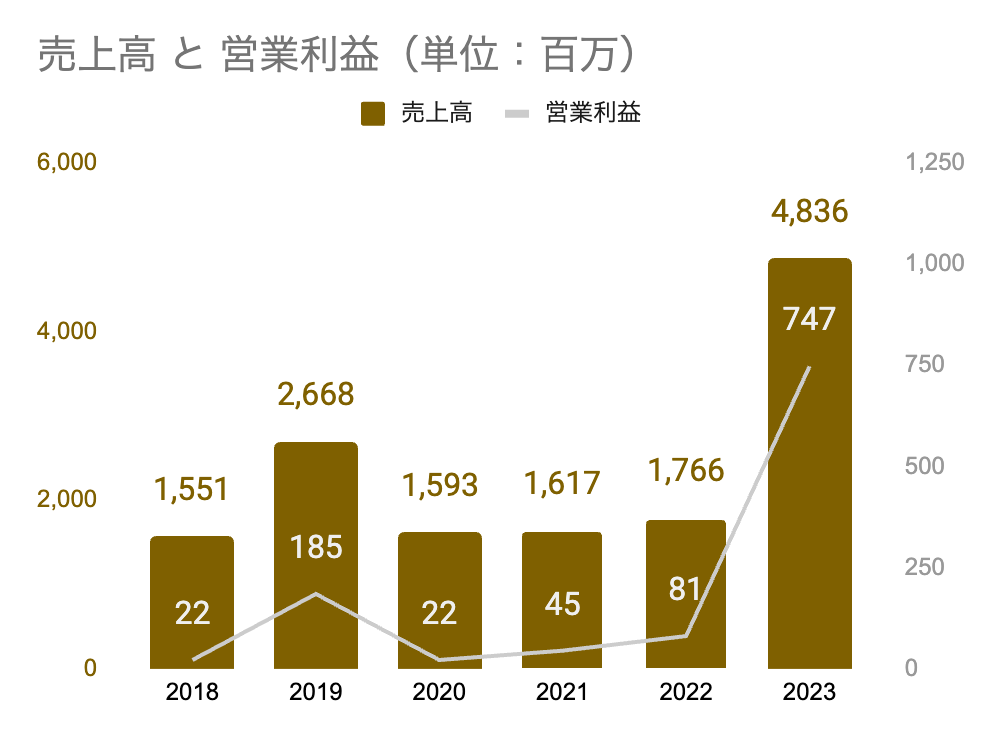

テクラウドの売上高と営業利益

2023年度の売上高は、過去最高となる約48億円でした。

これまで過去最高であった2019年度の27億円と比べると、約1.8倍も大きい売上高を記録しています。

2023年が特別だったとならないように、2024年度も頑張ってほしいです。

つぎに営業利益ですが、こちらも2019年度のピークを大きく更新しています。

過去最高の1.85億円を、約4倍も超えた営業利益です!

スゴすぎて、ちょっとヒイてます!

スゴすぎるので、2024年度はちょっと落ち込むのではないか?と、逆に心配しちゃってます。

テクラウドの営業利益率

営業利益率をみるのは、会社が本業で利益を出せているのか?

そして、効率よく稼いでいるか?を確認するためです。

営業利益率(%)=

営業利益 ÷ 売上高 × 100

営業利益率を計算すると、2018年度に1.4%しかなかったものが、2022年度には4.6%と、稼ぎ方の効率がよくなってきました。

次に2023年度には、15.4% に爆上げしています。

企業努力がレベチです。

上場している同業他者である「CREAL」の営業利益率が3.3%なので、合格と考えます。

テクラウドさん頑張ってる!

2023年度は、過去最高売上高を1.8倍に、営業利益を4倍と爆進しています。

テクラウドは、儲けるための効率化がすすんできた!

売上高、営業利益、営業利益率のいずれも大きな問題なし。

売上を伸ばしつつ、さらに効率よく稼ぐ術を身につけた。

テクラウドは借金返せる?┃財務健全性をみる

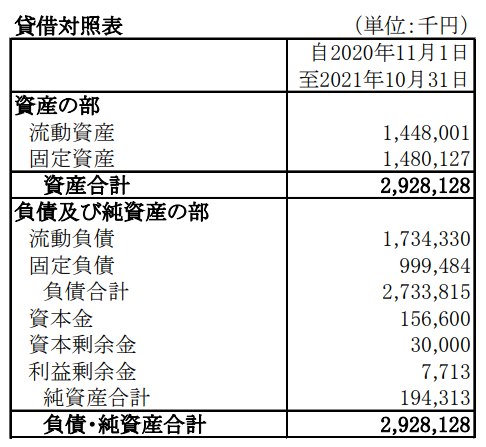

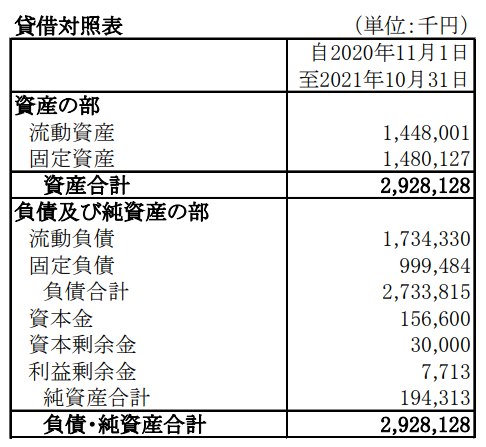

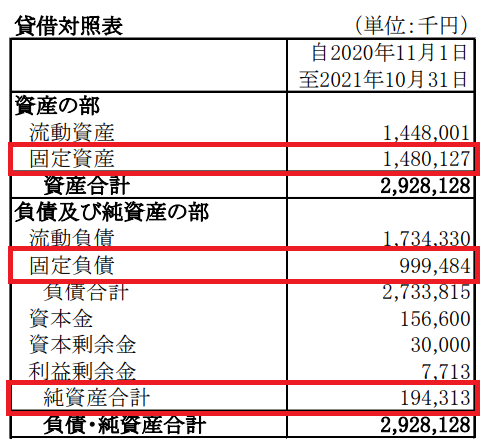

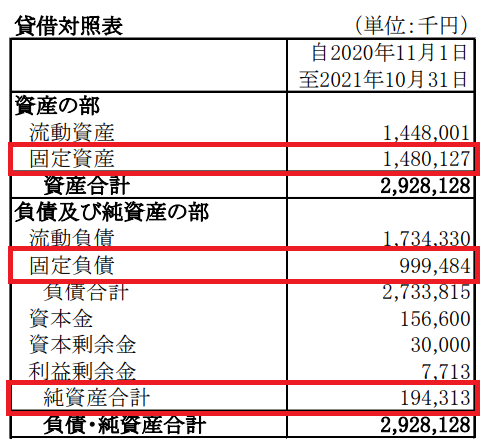

会社を健康診断する(安全性をみる)とき、貸借対照表(バランスシート)をみます。

表から以下の項目について確認していくことで、借金の返済能力などがわかります。

- 自己資本比率

- 流動比率

- 固定比率

- 固定長期適合率

テクラウドの自己資本比率

会社が倒産するのは、借金が返せなくなったときです。

そこで、自己資本比率をみれば、『すべての資産のうち、どれだけ自分のお金でやりくりしているのか』を、知ることができます。

自己資本比率(%)=

自己資本(純資産)÷ 総資産 × 100

自己資本比率の数値が大きければ、少ない借金でやりくりしていることになり、

数値が小さければ、大きな借金をかかえながら、必死にやりくりしていることになります。

日本企業の場合、50%以上あれば安心でき、少なくとも30%以上の自己資本比率が欲しいと言われています。

テクラウドの自己資本比率は、

194,313 ÷ 2,928,128 × 100 = 6.63 %

となりました。

自己資本比率が30%どころか、約7%しかないありません。

財務健全性を調べはじめたばかりなのに、不安になりますよね。

でも、これにはちゃんとした理由があります!

自己資本比率が低いのは、クラウドファンディングという業態が主な原因。

どういうことかと言うと、負債項目の多くは投資家からの出資金です。

よって、バランスシートの負債合計は、テクラウドが銀行から借りているお金というよりも、

投資家から預かっている出資金がほとんどと言うことです。

自己資本比率が30%以上ないからと言って、ただちに敬遠する必要はありません。

自己資本比率は、業態によって大きく変わる。

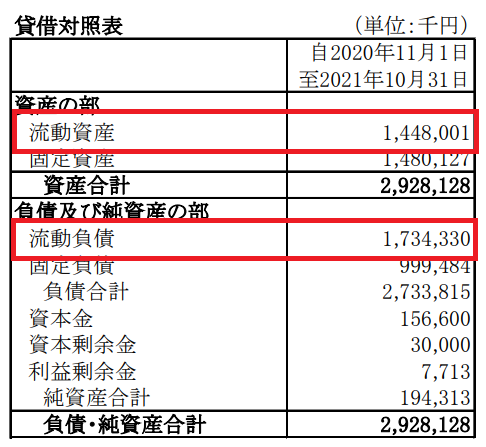

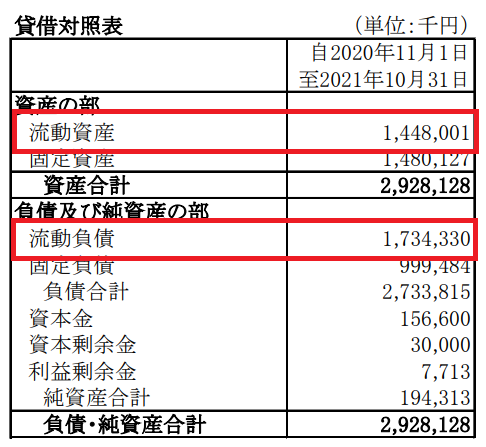

テクラウドの流動比率

テクラウドが、自己資金の15倍もの借金(負債)を抱えていることがわかりました。

この借金は返すことができるのか?判断するために、流動比率をみていきます。

流動比率で、1年以内にどれだけ借金を返す力があるのか?を知ることができます。

流動比率(%) =

流動資産 ÷ 流動負債 × 100

流動比率が大きければ、短期的な借金の返済は十分可能ということになる。

逆に数値が小さければ、返済期日のせまった借金ですら、返すことが難しい状況になる。

流動比率は、一般的に150%~200%あれば、安全と言われています。

つまり、返済の迫った借金の額より、すぐに現金化できる資産(株式など)額が、1.5倍から2倍あればいいよね!っという意味です。

テクラウドの流動比率は、

1,448,001 ÷ 1,734,330 × 100 = 83.5 %

数字だけをみたと、心配になるかもしれませんが

心配になるのは早いです。

さきほどの自己資本比率で言ったとおり、投資家からの出資金が大きくなればなるほど、流動負債も大きくなります。

つまり計算式でいう、分母が大きくなるので、流動比率が小さくなるのは仕方がないのです。

一般的な150~200%というのを、クラファン運用会社に当てはめるのは、難しいということです。

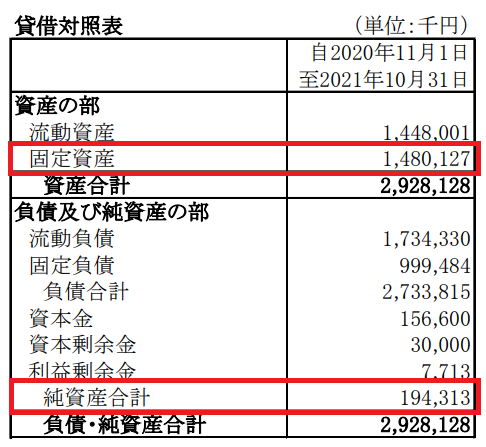

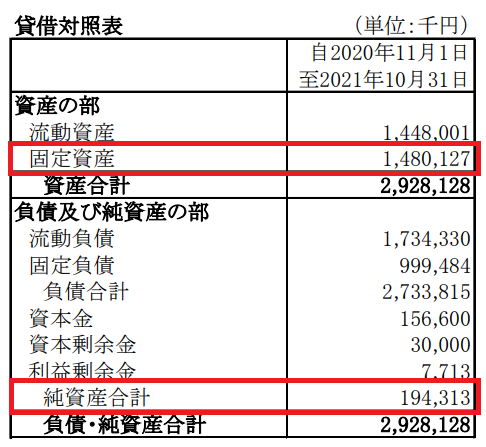

テクラウドの固定比率

流動比率をみて、短期的な借金返済能力はわかりました。

つぎに、中長期的な借金返済能力も評価するために、固定比率をみていきます。

すぐに売ることのできない、運用中のファンドなどが固定資産になり、これらにどれだけの自己資本を投入したのか?

みてみましょう。

固定比率(%) =

固定資産 ÷ 自己資本(純資産) × 100

固定比率が小さければ安全と言われている。

固定比率は、100%以下が安全と言われているところ、テクラウドの固定比率は、

1,480,127 ÷ 194,313 × 100 = 762 %

100%以下が安全と言われているなか、7倍以上も安全圏からはずれてしまいました。

でも、あせらないでください。

固定資産となるファンドは、その多くを投資家からの出資金により調達されたものです。

よって、この場合の固定比率は、

固定比率(%)=

固定資産 ÷( 固定負債 + 自己資本 )× 100

と、するほうがしっくりきます。

1,480,127 ÷ (999,484 + 194,313) × 100 = 124 %

固定負債、つまり投資家からの出資金を加味すると、100%以下とまでは行きませんが、妥当な数字に近づきました。

ちなみに、上の式で求めたものを、固定長期適合率といいます。

テクラウドの固定長期適合率

一般的に固定長期適合率は、『固定資産が、安定した資金でまかなえているかを示す指標』として使われます。

固定長期適合率は、100%未満が理想

テクラウドはこれが、124%でした。

理想よりも数値が大きいですが、ここでもクラファンという業態のむずかしさが関係してきます。

ふつう、固定長期適合率が高いと、『固定資産にかかるお金に流動負債も使っている』ことになります。

しかし何度もいうように、この流動負債の多くは投資家がファンドに出資したお金です。

そして、買ったファンドは固定資産になるわけです。

流動負債(投資家の出資金)で、固定資産(ファンド)を買っている。

さらに、この固定資産となるファンドは、精算時には対象不動産を売却して、投資家に出資金を償還します。

この一連の流れがクラウドファンディングとしては、当たり前の流れなのです。

クラファン運用会社に、固定長期適合率を一般的な考え方でつかうのは、ちょっと難しいということになります。

あくまで参考程度にとらえたほうがいいです。

他社とテクラウドの比較

テクラウドの同業者に、CREAL(クリアル)という企業があります。

CREALは上場企業ですので、その財務報告書に、あるていどの信憑性があります。

これまでに調べた指標を、同業他社と比べて、テクラウドの安全性などをみてみましょう。

| 2021年度 | 安全圏 |   |   |

| 売上高 | 106億円 | 48億円 | |

| 営業利益率 | 10%~ | 3.3% | 15.6% |

| 自己資本比率 | 30%~ | 14.4% | 11.9% |

| 流動比率 | 150%~ | 120% | 84% |

| 固定比率 | ~100% | 122% | 762% |

| 固定長期適合率 | ~100% | 88% | 124% |

比較すると、テクラウドの収益性、財務健全性は、CREALよりも少し目劣りしてしまいます。

財務健全性をまとめると、

自己資本比率 △

流動比率 △

固定比率 △

固定長期適合率 △

特殊な業種・業態ですので、判断が他社との比較に頼りがち。

テクラウドは思春期の成長期?┃成長性をみる

企業が順調に成長しているのか?調べるために、売上高、営業利益、資産などの推移を見ていきます。

それぞれがバランスよく大きくなっていれば、OK。

例えば、身長(売上)は伸びたのに、体重(営業利益)があまり増えていないと、ガリガリの体(バランスが悪い)になりますよね。

それぞれがバランスよく成長しているのか?、評価するのは重要になります。

売上高と営業利益の推移

2023年の業績が良すぎて、売上高と営業利益のどちらも右肩上がりになっちゃいました。

前年比で見ると

売上高は、2.7倍

営業利益は、9.2倍

と、売上高よりも営業利益が非常に伸びています。

仮に逆で、営業利益よりも売上高の方が伸びている場合は、効率悪く稼いだことになります。

2024年は、2023年以上とは言いません!

テクラウドには、同程度に儲けてもらえれば十分です!

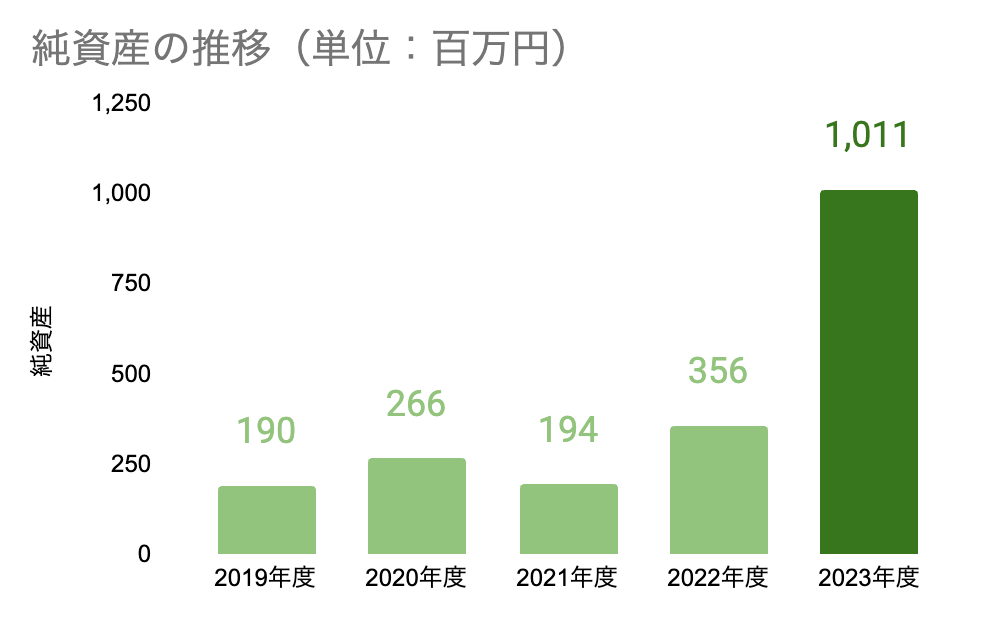

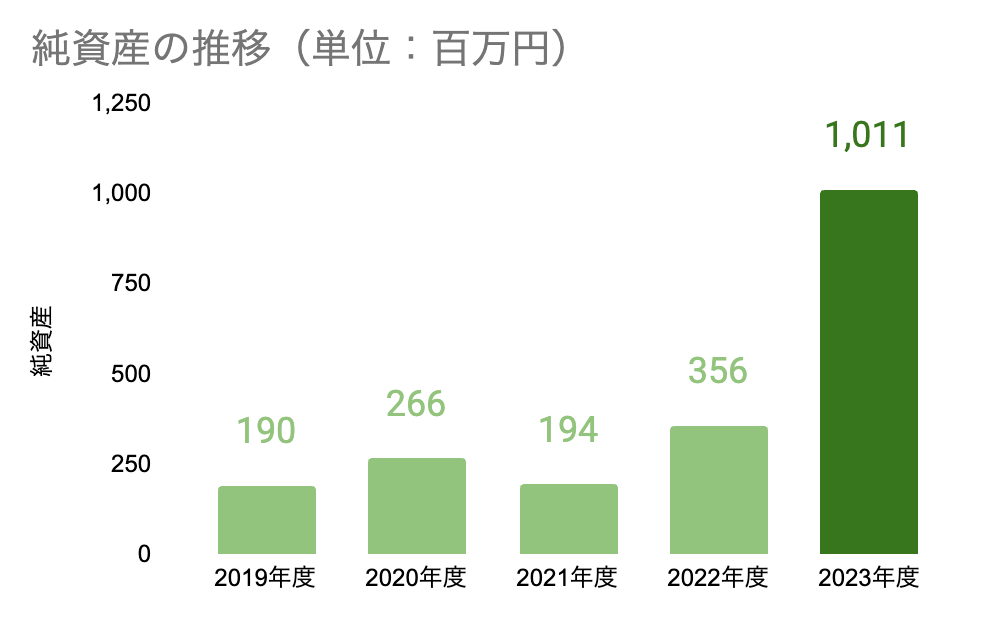

総資産の推移

純資産が、右肩上がりに増えていることがわかります。

2019年からどれだけ増えたか?計算すると、

会社を大きく成長させています。

2023年は、儲けすぎですよ!テクラウドさん(笑

まとめ

不動産投資型クラウドファンディングの中で特に人気のテクラウドについて、『会社がつぶれたりしないか?』企業分析をしました。

その結果、『大丈夫』と判断しました。

財務健全性については、同業者のCREALよりも少し悪い数字になっているからです。

っとは言え、テクラウドの扱うファンドは、利回りが高く、劣後出資比率も高いです。

これまで元本毀損や配当遅延もないので、投資案件としての魅力はデカいです。

私の場合、テクラウドに自己資金の50%をぶっこむ!とかはやらないで、1~10%の割合で、出資しています。

テクラウドが破産申請しても、困らない金額だけ投資しましょう。

時代の波と上手に付き合っていきます。

テクラウドは高利回り案件を継続して出しているので、ぜひ投資家登録しておきましょう。

公式サイトは、こちら。

\会員登録も運用手数料も無料です/