資産を形成するために、まず必要なことは、無駄な出費をおさえ、支出を最適化することです。

なぜなら、どんなにたくさんの収入があっても、支出が多すぎては、お金を貯めることはできないからです。

結局、節約節約で、質素な生活を送れってことですかぁ

いいえ、そういうわけではありません。

私はタイトルに、節約という言葉を使っていません。

なぜなら、節約!節約!と、根詰めるように徹底的にやってしまうと、こころと生活の豊かさが損なわれてしまうことがあるからです。

自分の好きなものや、自己投資、大切な人と過ごすための時間と出費など、

つまり、支出を最適化していくことが、資産形成をうまくやっていくコツです。

支出を見直す前に

ゴール目標:どのくらい貯蓄できればいいの?

支出を見直した先に、いったいどれだけの貯蓄ができればいいのでしょう?

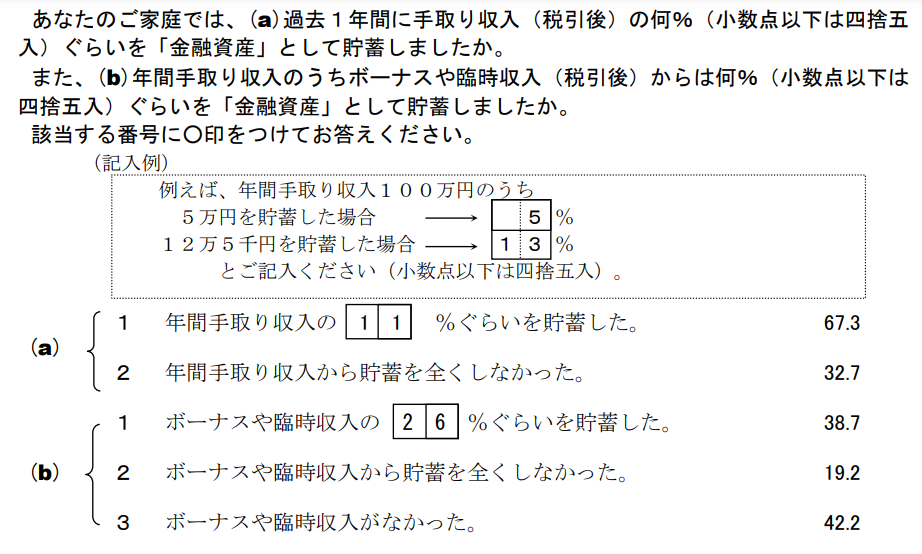

貯蓄率は、10%以上を目指しましょう!

金融広報中央委員会「知るぽると」の調べによると、二人以上の世帯が、収入から貯蓄にまわしている割合は、11%でした。

単身者の場合では、13%だそうです。

ちなみに、『漫画バビロン大富豪の教え』なかでも、

と書かれていますので、貯蓄率は10%か、それを少し超えるくらいが妥当でしょう。

いままで全く貯金をしてきていない!という人には、10%も貯金することに驚いているかもしれません。

でも、このあと紹介する『見直しどころ』を抑えれば、収入の10%を貯金することは、それほど難しくありません。

自分を信じて、実践あるのみです。

攻めどころは固定費

家計の支出は、「変動費」と「固定費」に大きく分けられます。

変動費・・・食費・日用品・衣類 など

固定費・・・家賃(ローン)・光熱費・保険料・通信費 など

(※金額が固定されているわけではない)

固定費というのは、毎月かならず引き落とされる支出のことを言います。

この固定費を最適化(減らす)することができれば、いっきに貯蓄額を増やすことができます。

だって、

例えば、生命保険料を1万円から5千円に減らすことができれば、年間6万円貯蓄が増えるわけです。

これは年収が450万円だった場合、貯蓄率を1.3%上昇させたことになります。

よって、固定費を最適化(削減)することは、意義が大きいと言えるわけです。

支出の最適化をなめるな

例えば、年収450万円のサラリーマンが、毎月5%までしか貯蓄(年間22.5万円)できていなかったとします。

このひとが、がんばって貯蓄率を10%まで引き上げた労力、つまり、年間の貯蓄額をさらに22.5万円増やしたことには、940万円の価値があります。

1年で22.5万円貯蓄を増やす労力には、約1,000万円の価値がある?

どういうことか説明します。

1年間で、22.5万円を株式の配当から得ようとすると、全世界株式に投資していた場合、940万円が必要になります。

計算式にすると、こんなかんじ。

でも実際は、この22.5万円から税金を引かれますので、

支出の最適化によって、年間22.5万円節約する、ということは、

1,000万円を超える資産を持っているのと、同じ価値があると言えるわけです。

年間22.5万円は無理でも、10万円貯蓄するペースを増やすことができた人は、

『500万円を超える資産を増やしたんだ!』

と、ポジティブに考えてほしいと思います。

実際、支出を最適化した知恵や、それを実践した行動力には、それだけの価値があります。

支出を見直す 4つのポイント

家計簿の見直し

- 家計簿アプリを使って管理

- 1円単位はしんどいだけ!ざっくりと管理

支出を見直すためには、現状を把握する必要があります。

めちゃくちゃ記憶力が良くて、暗算が時な人以外は、

支出の現状を知るためには、家計簿は絶対につけましょう。

アラガキ

アラガキ私は、家計簿アプリをつかって、支出を把握してるよ。

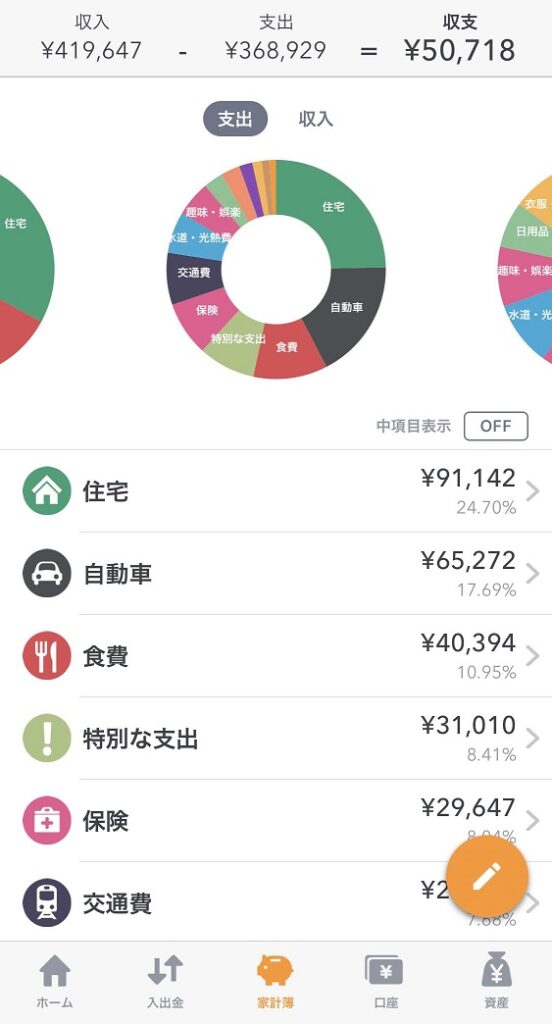

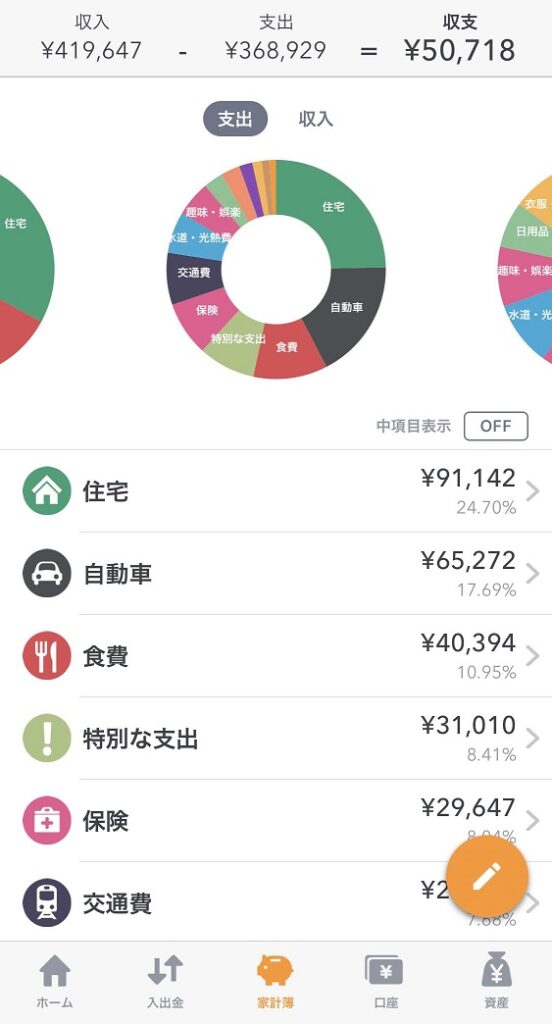

具体的には、マネーフォワードというアプリを使っています。

アプリ内に有料サービスもあるけど、無料のままで全然使えるので、万人におすすめできる家計簿アプリだよ。

アプリの画面はこんなかんじ 👇

紹介したアプリでもいいし、紙ノートでも、やりやすいほうでいいのですが、

費目を分けたり、1円単位で管理するのって、めんどくさいんだけど…

という方もいるでしょう。

それには、私も同感です!

私は大雑把に家計簿をつけていて、ざっくりとした『お金の出て行き方さえ知ることができればいっか』っという気持ちで取り組んでいます。

だいたい、月間1,000円までは誤差範囲内としておくと、気持ちも楽になって、持続的に家計簿をつけることができるはずです。

持続できる家計簿のつけ方を身につけよ!

支出を把握することは、資産形成するための第一歩といえるので、キッチリしたい気持ちもわかります。

でも、大事だからこそ、簡単な作業でできるようにし、継続させることも同じくらい大事だと思います。

サブスクの見直し

・利用していないサービスは解約

・重複するサービスの取捨選択

・より安いサービスへの乗り換え

私は、なんでもかんでもサブスクを解約しろ!とは言っていません。

などは、財布と相談して取り入れてもよいサブスクだと考えています。

例えば、スポーツジムなど、今現在、利用していないサービスがあれば、すぐさま解約しましょう、

いや、また利用するかもしれないからさ…

再契約には、高い入会料がかかるし…

これは、家の整理整頓ができない人と同じ発想です。

『この服いつか着るかもしれないから』っと、タンスの中身が増え続けるばかりで、ものであふれかえっていませんか?

タンスの断捨離も、サブスクの断捨離も同じです。

1年以上使ってないものは、解約を超絶におすすめします。

つぎに、動画配信サービスを複数利用している方はいますか?

- U-NEXT 2,400円

- Hulu 1,026円

- Netflix 990円~

- FODプレミアム 976円

- dTV 550円

- Amazon Prime video 500円

また、無料期間だけで楽しむつもりが、だらだらと続いていたしませんか?

解約の手続きって面倒に感じるかもしれませんが、最近のサービスは、解約方法をそれほど難しくしていないと感じています。

だから、わたしに騙された思ってひとつでも解約してみてください!

『あ、意外に解約って簡単だったなぁ~』っと同意してもらえると信じています。

『動画を見て、ストレス解消する時間を大事にしたい!』という方には、より安いサービスへの乗り換えを検討してはどうでしょう。

例えば、Netflix(990円~)から、Amazon Prime(500円) に乗り換えれば、490円の節約ができます。

動画配信サブスクを乗り換えれば、年間5,880円以上の節約ができるかもしれません。

ここまで、サブスクの解約を進めてきましたが、私もサブスクはいくつか使っています。

サブスクは3つほど利用しています。

- Amazon Kindle Unlimited

- GALLEIDO DENTAL MEMBER

- ConoHa WING

2番は電動歯ブラシなんだけど、付け替えブラシが郵便ポストにとどくので、買い忘れがなくなって重宝しています。

歯の健康は、体の健康と密接な関係にあるので、サブスク料金を払ってでも、歯の健康を維持したいと考えて、サービス代金を払っています。

3番は、このブログを継続するためのレンタルサーバー代ですね。

自分の知識をアウトプットする場として、必要なものと認識しているので、もったいないとは考えていません。

携帯料金の見直し

年間、50,820円損してるかも!

携帯電話も格安SIMとか、MVNOと言われる、料金の安いサービスが普及しているので、すでに利用している方もいると思います。

でも、こちらのデータによると、まだまだ3大キャリアを使っているユーザーは多いようです。

(高齢者の比率が多いためなのかな?)

ユーザーの多いドコモとahamoを例にサービス基本料金をみると

ドコモ ギガホプレミア ¥7,205(税込み)

ahamo 20GB ¥2,970(税込み)

このようになり、差額かけることの12か月分を計算すると

(7205ー2970) x 12(ケ月) = ¥50,820

年間で5万円も、支出を最適化できるのは大きいですね。

ドコモには、インターネットとのセット割や、実店舗や家電量販店で、対面によるサービスを受けられるなどのメリットがあります。

逆に、これらのサービスを必要としないのなら、ahamoなどの基本料金の安いサービスに乗り換えることは、資産形成の大きな手助けとなること、間違いなしです。

ちなみに私は、楽天モバイルを使っていて、

2022年4月の支払い料金は、¥2,181でした。

楽天モバイルの料金は、楽天の期間限定ポイントを使って支払いができるので、限定ポイントを使い切りやすくなってます。

電波の状況は、山の奥にいくと、さすがに電波なしとなることが多い印象です。(2022年7月現在)

保険の見直し

自動車保険は、毎年見直すべし!

ひとことで保険といっても、生命保険や火災保険、自動車保険といろいろあります。

見なおすと節約の効果が最も大きいのは、生命保険なのですが、世帯ごとの状況でいろいろ難しいと思うので、今回は紹介するのは、やめておきます。

そのかわり、年一回は更新が必要な自動車保険について、簡単に解説。

自動車保険の更新は、年に1度とは言え、面倒くさいものです。

でも、資産形成を加速させるためには、手を抜いてはいけません。

去年、苦労して一番安いところにしたんだから、今年も同じ業者でいいでしょ?

私もそう思っていました。

でも、毎年自動車保険の見直しをすると、結局は他社の保険に乗り換えることになっています。

だから、みなさんにも自動車保険は、毎年見直してほしいと思います。

- ソニー損保

- イーデザイン損保

- アクサダイレクト

自動車保険を毎年見直すのって、一社ずつデータ入力して、見積もり出すなんてマジめんどい!

自動車保険を毎年見直すのって、

一社ずつデータ入力して、

見積もり出すなんてマジめんどい!

その通り!面倒くさいです。

でも、引っ越しするときの一括見積りと同じで、自動車保険も一括見積請求が可能です。

一番安い保険会社がわかるうえ、時短にもなるので、こういうサービスは積極的に使ってます。

\【無料】複数の保険会社から自動車保険を一括見積もり請求/

支出の最適化の注意点

貯蓄が増えたときに、支出も増やしがち

節約が軌道に乗って、毎月5万円貯金できる力を身につけたときには注意してください。

心にゆとりがでてくると、生活にゆとりも求めようとして、『ちょっと外食でおいしいもの食べよう』とか『もうすぐセールだけど買っちゃおう』となりがちです。

ご褒美をすべてやるな!とは言いませんが、せっかく身につけた貯金術が崩壊しないように、ご褒美はほどほどに!するように意識しましょう。

節約でお金を増やすには限界がある

どんなにがんばっても節約には限界がきます。

貯蓄率の目標を10%から20%にあげるとか、実家暮らしだからという理由で貯蓄率を40%まであげるというのは、まだわかります。

でも、貯蓄率60%とかになってくると、かなり無茶な話になってきます。

それに当たり前だけど、手取りの収入以上の貯蓄することもできません。

どう節約しても、貯金が思うように進まない!

っという人は、収入を増やすしかありません。

つまり稼ぐ力を大きくする必要があるということです。