プロフィールにもあるとおり、私が資産運用を始めたのが2018年下旬からですから、かれこれ約6年目に突入します。

最初はロボアドから始めた私も、現在では以下の資産運用を実践しています。

①投資信託

②高配当株投資(日米株式)

③CFD

④暗号資産

⑤不動産投資型クラファン

2022年は、不動産投資型クラウドファンディングを始めた年でした。

分配金をもらえるようになるのは、2023年ですので、これからの報告をお待ちください。

この記事では、私と同じような40代のサラリーマンでも、投資を始めることは難しくない!ことを証明していきたいと思います。

投資信託

投資信託は学資保険かわりを目的に、2019年1月からはじめており、そのほとんどをつみたてNISAで運用しています。

投資信託を始めた当初は、先進国や日本、新興国のインデックス・あるいはバランスファンドも買っていました。

しかし、勉強していく中で、リスクを承知で『米国の成長にかけてみよう!』と思うようになったんです。

なので、2020年1月からつみたてNISAは、米国のS&P500に連動したファンド1本にしぼって投資をしています。

その理由や具体的なファンドについては下の記事に書いてあります。

ちなみにバランスファンドについては、すでに売却しています。

あと2020年10月から、特定口座内でiFreeNEXT NASDAQ100インデックスへの投資を追加しました。

追加した理由は二つです。

・浮気心(NASDAQのほうがS&P500よりもコロナショックからの回復が早かった)

・ポイントがもらえる投信積立のクレジット決済額の枠が空いていた

NASDAQへの投資ですが、2021年3月から、より手数料の安いeMAXIS NASDAQ100インデックスへと切り替えています。

投資信託の運用実績

アラガキ

アラガキ1年前から、含み益が減りました。

2022年は、高インフレやロシアのウクライナ侵攻、金利の利上げなど理由に、米国の株価は下落し、一年で約-20%も下げました。

2022年は、含み益を152,832円減らす結果になりました。

含み益 379,165円(-152,832円)

しかし、嘆いてはいません。

こういう下げ相場があるからこそ、のちのち大きな利益になると、私はコロナショックのときに学びましたから。

下げ相場は、つみたて投資家にすれば、大好物です。

高配当株投資

そして、高配当株投資は、個人年金をつくる目的で運用を始めました。

国内株式

高配当株投資として米国だけではなく、国内株式を買っています。

ただ、日本にはおすすめできるような高配当ETFがないために 国内株式は個別株を買っています。

しかし、2022年に買い足した日本株はわずかです。

三菱HCキャピタル (8593)と

REITを少しだけ買ったよ

日本の企業は米国よりも、株主還元への意欲が低いため、いまのところ積極的に買い向かっていません。

ちなみに、初めて買ったのが2019年6月で、投資信託を始めて7、8カ月が過ぎたあたりでした。

国内株式のポートフォリオは、7銘柄しかありません。

そう、国内株式の保有銘柄数は、7銘柄だけ!

そしてそのなかみは、株主優待品目的に買っている銘柄や、配当利回りだけをみて購入した銘柄などが混じっています。

このように、まだまだ未完成すぎるポートフォリオですので、詳細な銘柄は伏せさせてください。

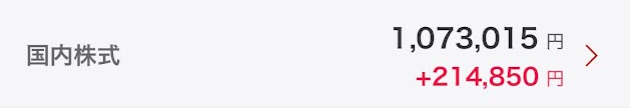

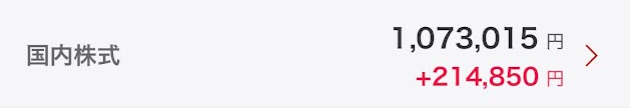

日本株運用実績

ちょっとふざけた日本の高配当株投資のこれまでの運用実績は、このようになります。

1年間で、含み益が増えました。

日本は、他国と比べてインフレの加速が遅いこともあり、株価は軟調でした。

こういう場面では、高配当銘柄に投資家たちの目が行きます。

おかげで、私の持っている銘柄のほとんどが、値上がり恩恵を受けることができました。

含み益 +90,465円

高配当株投資において、株価はあまり重要ではないけど、マイナスでいるよりかは気が楽です。

つぎは、配当金の増減を確認します。

2021年に国内株式からもらった配当金は、22,137円 (税引き後) だったのに対し、

2023年のそれは、35,067円でした。

12,930円の増配です!

私の買った銘柄については、幸い大きな減配または無配となった銘柄はありませんでした。

いまのところ楽観してみています。

・含み益 214,850円(+90,465円)

・配当金 35,067円(+12,930円)

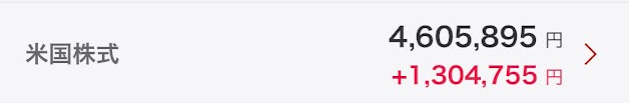

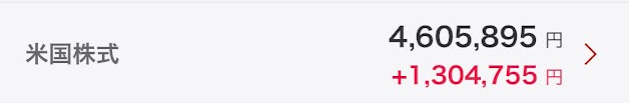

米国株式

高配当株投資としての軸に米国株を買っています。

米国株には経費率が格安で、セクターの分散もされている、優れて高配当ETFがあるので、運用は簡単。

これらを買い付けることで高配当株投資を実践しています。

米国高配当ETFを買う!これが私の基本戦略です。

具体的にはVYMとHDVなどを、愚直に毎月積立のように買い足していくというもの。

ただ、勉強のためにいろいろ情報収集していると、どうしても個別株の情報が気になります。

そのときは、個別株投資をはじめやすいPayPay証券を、すこしだけ使ったりしています。

米国株運用実績

この1年で、含み益は増えました。

投資信託のときにいったように、2022年、米国の株価は下落し、一年間で約-20%も下げました。

2021年は、元本2,604,636円 に対して、含み益 +766,094円 となり、利回りが29.4%でした。

一方2022年は、元本3,301,140円にたいして、含み益 +1,304,755円となり、利回りは39.5%になります。

よって、2022年の成績は上々の出来と言えます。

含み益 +1,304,755円(利回り+39.5%)

2022年は、高配当株投資家にとって、いかに追い風のシーズンであったか、よくわかった気がします。

もし成長株に投じていたら、爆死していたでしょう。

つぎは、配当金の増減を確認します。

2021年に米国株式からもらった配当金が、68,750円 (税引き後) だったのに対し、

2023年のそれは、112,463円でした。

43,713円も配当額が増えました!

AT/Tに減配があったことで売却し、そのかわりにCTBIを購入したりしました。

・含み益 1,304,755円(+538,661円)

・配当金 112,463円(+43,713円)

CFD

CFDとは日本語で、差金決済取引といいます。

ざっくり説明すると、金や原油・個別株などを

- 安く買って高く売る

- 高く売って安く買う

これを短期の取引で行い、利益を狙うのがCFDです。

FXに近いイメージですね。

しかし、私がいま実践しているCFD取引は超長期投資として、米国VIブルETFを取引しています。

この商品を短期で売買せず、ずっとずっとずーーーーっとホールドするという戦略です。

ただ、以前に似た名前の『米国VI』という商品を、短中期で売買していたのですが、コロナショックで大ヤケドをおいました。

かなりショックな金額をヤケドしたので、米国VIブルETFへの追加投資を悩みましたが、とりあえず継続しています。

米国VIの売買はもうしません。

CFD運用実績

米国VIブルETFの運用実績がこちらです。

- 2020年6月末 +5,995円

- 2020年12月末 +25,809円

- 2021年12月末 +40,819円(+15,010円:+58.2%)

- 2022年12月末 +51,501円(+10,682円:+26.2%)

1年間保有しているだけで、約1万円ふえた計算になります。

ここで注意喚起です。

米国VIブルETFは、ただずーーっと保有しているだけでは、資産を増やすことができません。

なぜなら、株式併合によって強制決済されてしまうからです。

①時間とともに値下がる

②よって、『売り』からはじめると儲かる

③レバレッジがかかっているのでロスカットに注意

④株式併合される時がくる

⑤株式併合で、持ち株がゼロになる場合がある

詳しく言うと長くなるので割愛しますが、

米国VIブルETFを運用するのであれば、強制決済されないように、複数保有し続けないといけません。

よって、ちょいちょい売り増まさないといけないので、忘れないように、注意が必要です!

2022年1月5日現在、米国VIブルETFは、6ドルまで落ちています。

前回は4ドルくらいで株式併合されたので、もうすぐ併合の案内がくると思います。

暗号資産(仮想通貨)

株主優待で貰った仮想通貨XRPを皮切りに、暗号資産についてのニュースをみるようになりました。

そんななかで、

- ドルなどの法定通貨の価値が下がっていくと

- 金(ゴールド)や暗号資産が買われている

ことを知りました。

だから私は、もらった暗号通貨をすぐに現金にするのではなく、運用してみようと思ったわけです。

ただ現状、XRPについて、私は懐疑的に見ているので、

もらったXRPは即座に売り飛ばし、その資金でBTC(ビットコイン)やETH(イーサリアム)を買っています。

XRPを懐疑的に見ている理由はこちらです。

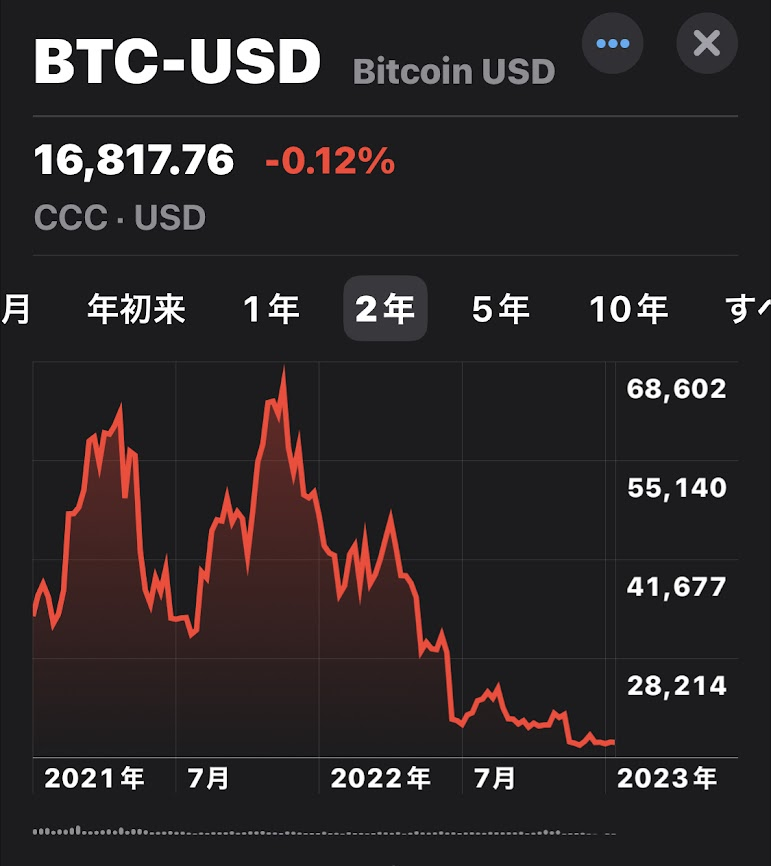

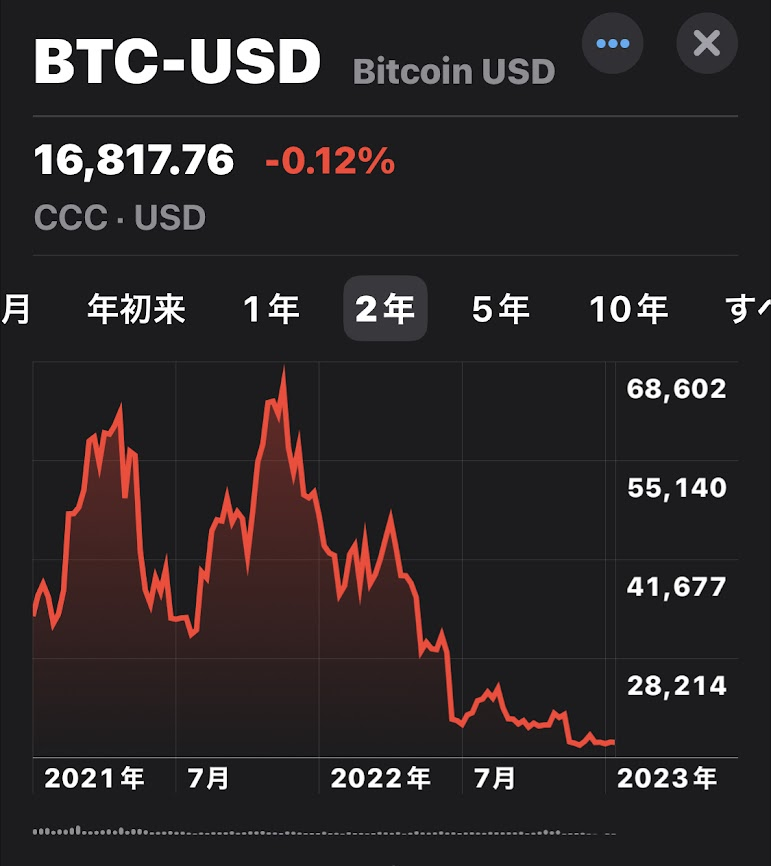

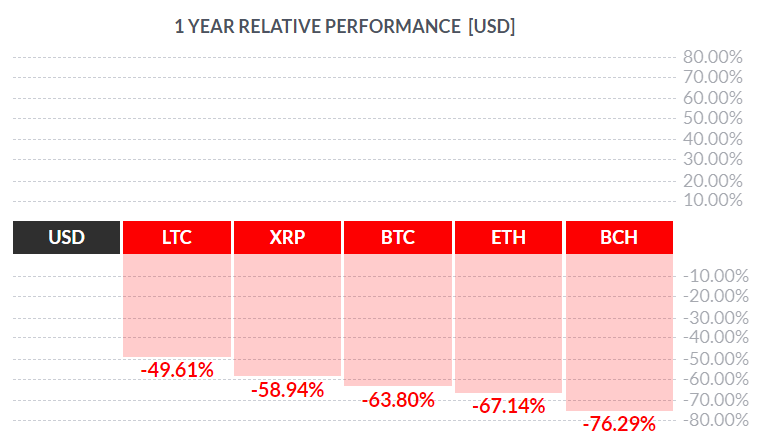

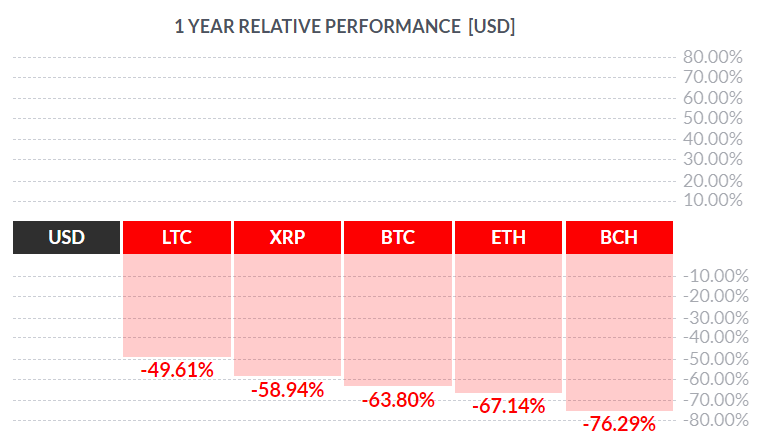

暗号資産運用実績

- 2020年12月末 7,692円

- 2021年12月末 21,416円(+13,724円:+178%)

- 2022年12月末 8,723円(-12,693円:-40.7%)

2020年から、暗号資産は増えていませんので、成績はボロボロです。

株主優待で買い増していることを考えると、2020年よりも減っていると考えるべきでしょう。

株主優待でもらったXRPを、2020年まではビットコインだけに代えていました。

でも、2021年からはイーサリアムにも代えています。

2021年は、イーサリアムのほうがビットコインよりもパフォーマンスがよかった。

イーサリアムを採用した理由は、分散を意識してのことです。

2022年の暗号資産は、闇の期間でしたね。

イーサリアムは、ビットコインよりもボラティリティ(価格の振れ幅)が大きいことを痛感した一年でした。

ポイント運用

2021年は、楽天がポイントビットコインというサービスを始めたことを機に、ポイント投資をはじめました。

これは、ビットコインの変動にあわせてポイントが増えたり減ったりするサービスです。

ビットコインに興味はあるけど、ちょっと怖い

という人たちがが、体験版として始めるのに、うってつけのサービスです。

年内にMAX30,000をポイント投資しましたが、大きなマイナスで終了です。

- 2021年12月末 -11p

- 2022年12月末 -17,110p(-57%)

山の頂上付近でのポジションですし、ポイントを加算することもできないので、ただ待つしかありません。

まとめ

2022年が終わったところで、資産運用実績を公開しました。

- ⭐評価 :1/5

- 投資信託

- -eMAXIS Slim 米国株式(S&P500)- など

- 含み益 379,165円(-152,832円)

- -eMAXIS Slim 米国株式(S&P500)- など

- ⭐⭐⭐⭐評価 :4/5

- 高配当株投資

- 日本株

- 含み益 214,850円(+90,465円)

- 配当金 35,067円(+12,930円)

- 米国株

- 含み益 1,304,755円(+538,661円)

- 配当金 112,463円(+43,713円)

- 日本株

- ⭐⭐評価 :2/5

- CFD +51,501円(+10,682円)

- 2020年 -¥1,000,000オーバー

- ⭐評価 :1/5

- 暗号資産 8,723円(-12,693円)

私の投資戦略のなかで、2021年にパフォーマンスが最もよかったのは個別株投資でした。

インデックス投資だけだったら、心がざわついていたかもしれません。

しかし、CFDは年利20%超えているので、もう少し建玉を増やせないか、資金管理を見直そうと思います。

最後に、2022年から不動産投資型クラウドファンディングを始めました。

2023年には、それらの配当金が入ってきますので、次回にはそちらも報告します。